El escenario económico actual se caracteriza por la evolución económica positiva de los principales mercados y la abundancia de liquidez. Como pone de manifiesto el informe Consolidación de las fusiones y adquisiciones en España en 2018, elaborado por KPMG, nos encontramos en un entorno de consolidación de la economía española, con disponibilidad de liquidez y buenas condiciones de financiación. Se podría decir que es el entorno soñado por cualquier vendedor.

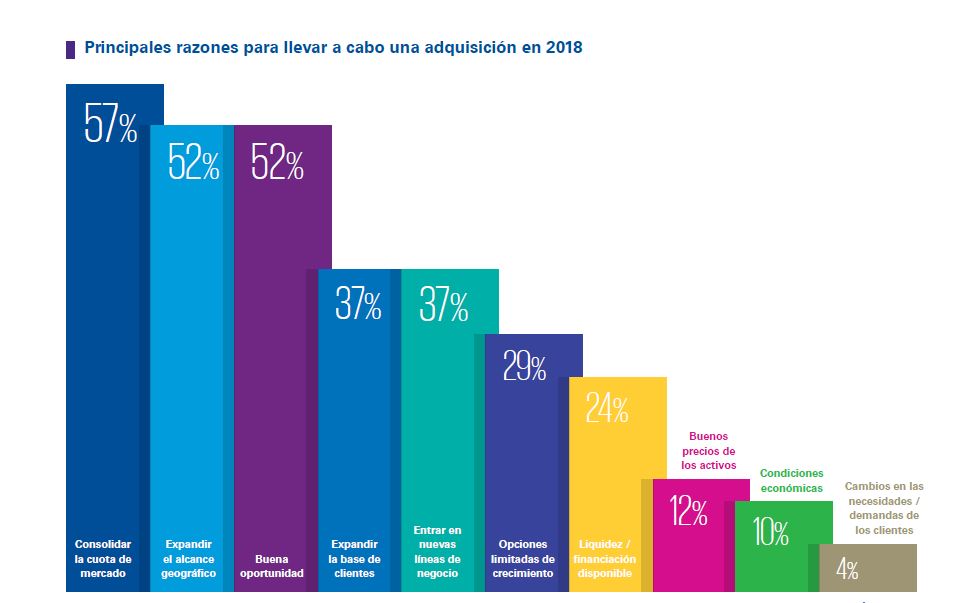

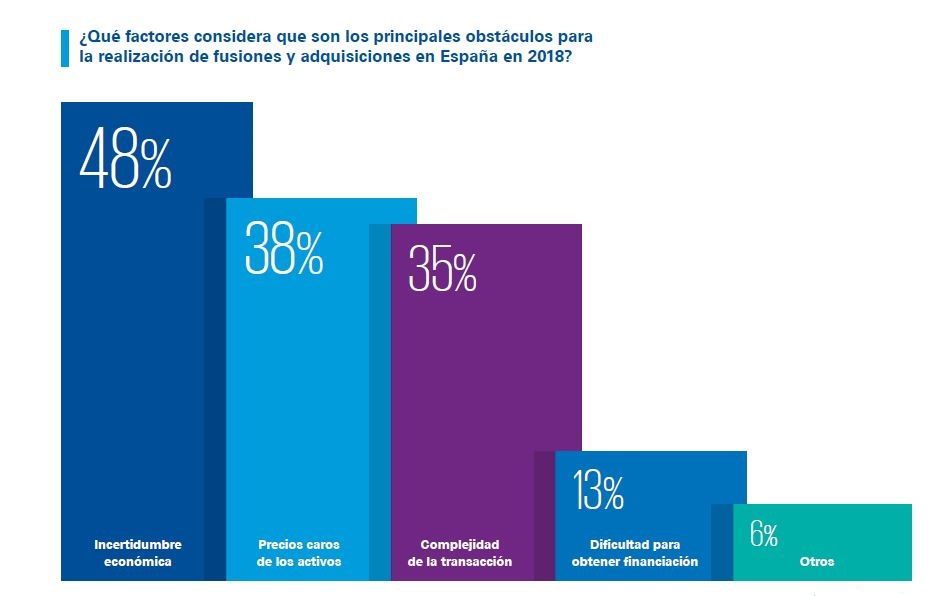

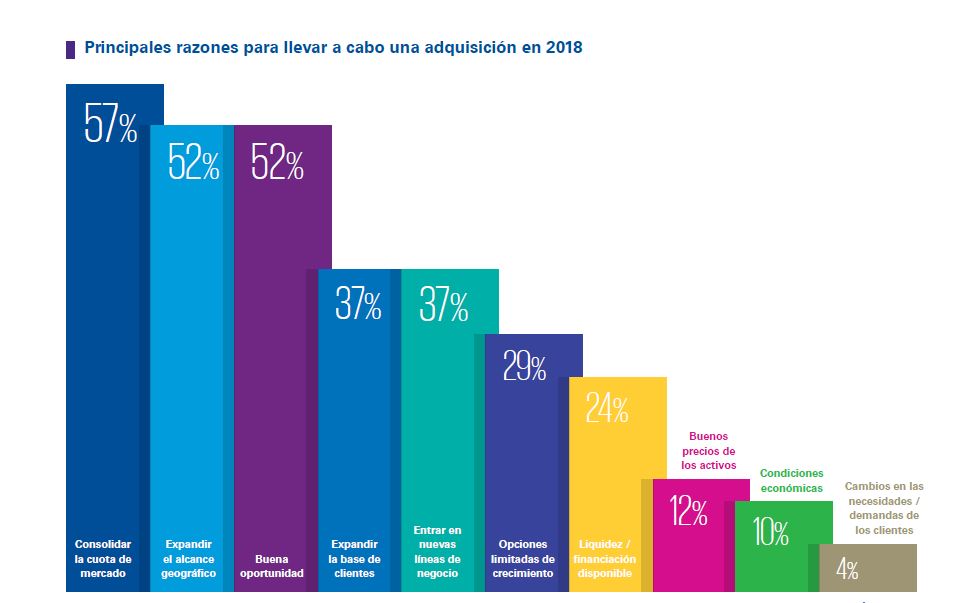

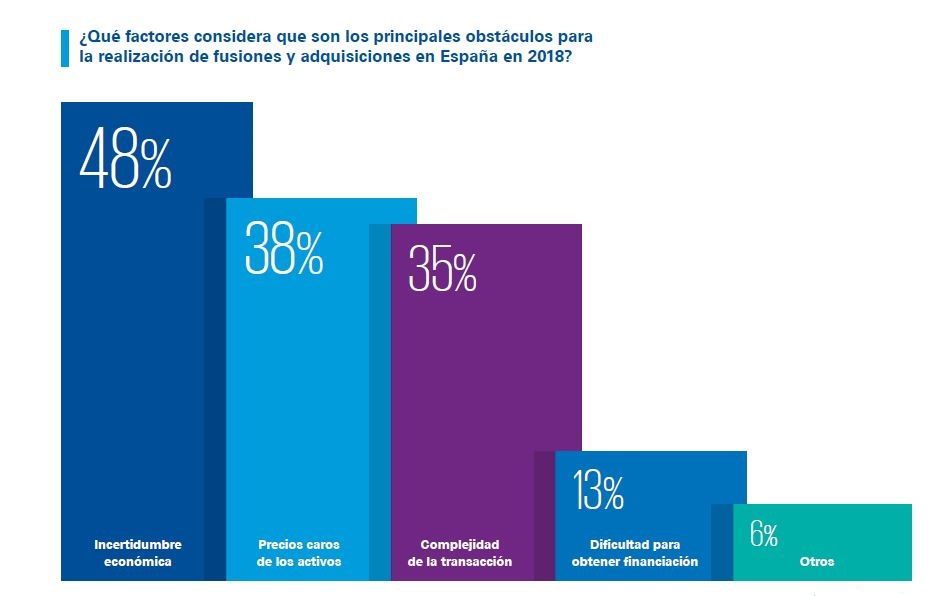

Para el comprador, el punto de vista es diferente. Las principales razones que les llevan a plantearse una adquisición son de carácter estratégico como consolidar la cuota de mercado (así lo punta el 57% de los directivos consultados); expansión geográfica (52%); buen oportunidad (52%); expandir la base de clientes o entrar en nuevas líneas de negocio (37%). Sólo un 12% reconoce verse impulsado por los buenos precios de los activos. De hecho, como recoge el citado informe, el 38% de los directivos consultados señalaron los caros precios de los activos como el segundo obstáculo, tras la situación de incertidumbre económica, que podría frenar la actividad de fusiones y adquisiciones este año en España.

Los compradores se suelen enfrentar a procesos de M&A bastante cortos, en los que hay poca información disponible y se compite con otros interesados en la compra, lo que está reduciendo la capacidad de análisis durante el proceso y elevando el precio final de la transacción a múltiplos desconocidos en años anteriores. Según algunos cálculos, se están alcanzando niveles de precios previos a la crisis de 2008, lo que deja muy poco margen para el error.

Tres áreas de mejora

En el contexto actual, los compradores deben afinar al máximo sus cálculos para conseguir generar el valor esperado con la operación corporativa. Entre las principales barreras que se suelen identificar hay tres elementos recurrentes como áreas de mejora comunes en procesos de integración/separación:

- Insuficiente foco en la generación de valor, tanto en la identificación de sinergias y palancas de generación de valor en la fase de pre-deal, como en su rápida traducción y desglose en planes activables de actuación, capaces de ser monitorizados por la dirección tras el cierre de la operación.

- Interrupción o desconexión entre los equipos de pre y post-deal. En ocasiones el cierre de la operación lo lideran equipos de estrategia o M&A, mientras que la ejecución se dirige desde la estructura de gestión de negocio. Adicionalmente, las distintas fases de la operación cuentan con asesores específicos. Esta desconexión entre los equipos impide generar una visión global de la operación, complica la acción de descomponer los objetivos estratégicos de la integración en planes e iniciativas activables y monitorizables, y reduce la responsabilidad del equipo encargado de ejecutar los planes de implantación con la consecución de unos objetivos en cuya definición no han participado.

- Subestimar la complejidad de la integración. En más del 50% de los procesos que incumplen los objetivos de generación de valor, la erosión se produce tras el cierre de la operación, por la complejidad de integrar personas y cultura, tecnología, o alinear la propuesta de valor entre comprador y comprado.

Las claves del éxito

En este entorno, y a la luz de nuestra experiencia, los procesos exitosos se caracterizan por una aproximación robusta e integral de la identificación y estructuración de las sinergias, desde la fase inicial hasta el seguimiento de la consecución de los objetivos previstos:

- En la fase previa a la firma, acometen due diligences detalladas de las sinergias potenciales de la operación en los distintos ángulos (costes, ingresos, balance, implicaciones fiscales…), considerando igualmente gastos puntuales o dis-sinergias necesarias para avanzar con la integración. Valoran igualmente, en due diligences de integración, las barreras futuras para ejecutar la integración operativa y de negocio

- Tras la firma, detallan planes de integración y sinergias en los que desglosan los objetivos en acciones concretas por cada área funcional o de soporte.En esta fase se integran tanto recursos de M&A / estrategia como de las distintas áreas, aportando el conocimiento de abajo a arriba y participando en la definición de objetivos que posteriormente tendrán que ejecutar.

- Considerar desde el inicio no sólo las sinergias en costes, sino todo el abanico de acciones potenciales que multipliquen el valor de la operación (muy especialmente las iniciativas sobre ingresos derivadas de la integración de las propuestas de valor, carteras de clientes o modelos comerciales). Casos de éxito con enfoques integrales identifican áreas de sinergia en entornos no contemplados durante la negociación (y por tanto no descontados en el precio).

- No demorar la transformación para generar las sinergias tras la toma de control del día 1, reforzando la organización con recursos específicos que permitan avanzar al ritmo deseado sin impactar en la operativa recurrente, en fase de consolidación tras la toma de control.

Hay dos aspectos muy relevantes que conviene subrayar:

- Tras el cierre, se estructuran planes detallados de ejecución de sinergias, con recursos específicos u oficinas de seguimiento que impulsan trasversalmente el avance de las iniciativas.

- Durante todo el proceso se mantiene una visión global de las palancas de valor: la responsabilidad del seguimiento y ejecución de sinergias se ubica en los niveles organizativos que diseñaron inicialmente la operación.

Deja un comentario