Los supervisores financieros siempre aprovechan sus comparecencias públicas para lanzar mensajes a la banca. Es algo habitual. Pero últimamente, o quizá por coincidencia en el tiempo, la lista de aspectos a mejorar parece haber crecido en número.

“La rentabilidad y los modelos de negocio siguen bajo presión. Los beneficios están todavía en niveles bajos […] Un número importante de entidades no cubre el coste del capital y a largo plazo esta situación es insostenible», decía hace unos días Ramón Quintana, director general del Mecanismo Único de supervisión del Banco Central Europeo (BCE). “Uno de los desafíos más importantes es afrontar el reto de la rentabilidad sin la indebida relajación de los estándares de concesión de crédito”, señalaba el gobernador del Banco de España (BdE), Pablo Hernández de Cos. “Los bancos españoles deben llevar a cabo una reflexión exhaustiva, estratégica e individualizada sobre el modelo de negocio”, enfatizaba la subgobernadora del BdE, Margarita Delgado.

¿Son los mensajes de siempre pero algo más insistentes? ¿Hay algo que ahora preocupe más a los supervisores? ¿De ser así, cuál es la causa? ¿Qué riesgos ven ellos que los demás no están valorando? Entramos al detalle de los tres discursos mencionados, de los que KPMG fue testigo de excepción al ser patrocinador de los eventos en los que tuvieron lugar: el encuentro Banca, Rentabilidad y Normalización Monetaria celebrado en Bilbao con la Universidad de Deusto y el IX Encuentro Financiero EXPANSIÓN-KPMG celebrado en Madrid.

Los tres aspectos sobre los que los supervisores llamaron la atención son: rentabilidad, modelo de negocio y gobernanza/gestión de riesgos. Veamos cada uno de ellos por separado, teniendo siempre presente que ésta es la visión de los supervisores, que siempre se refieren al sector en general: la realidad es que siempre hay entidades más avanzadas y otras más retrasadas.

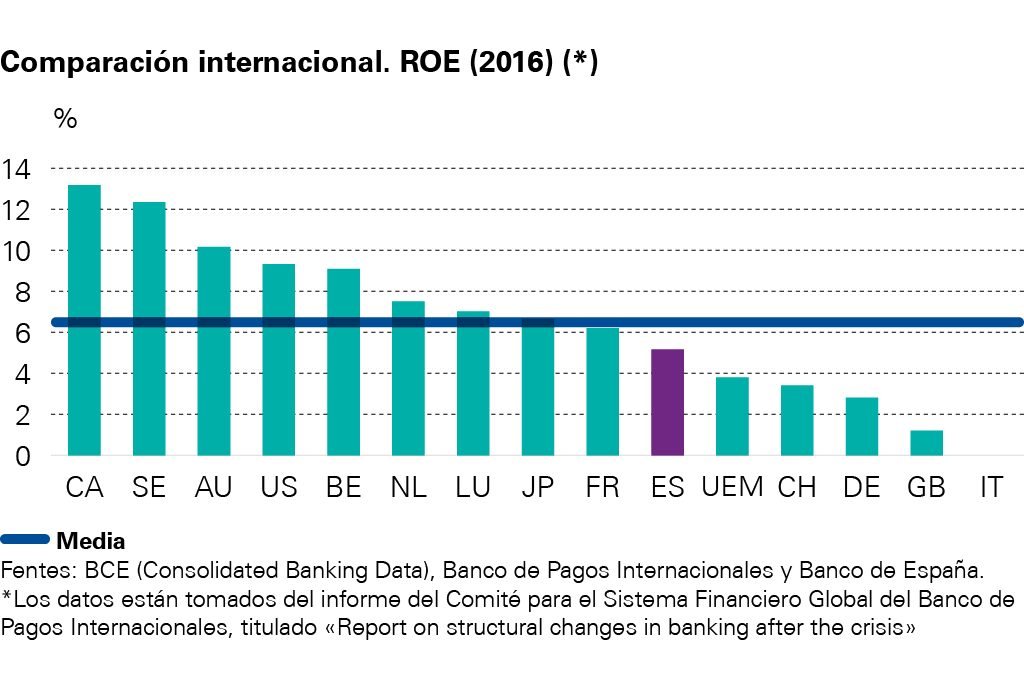

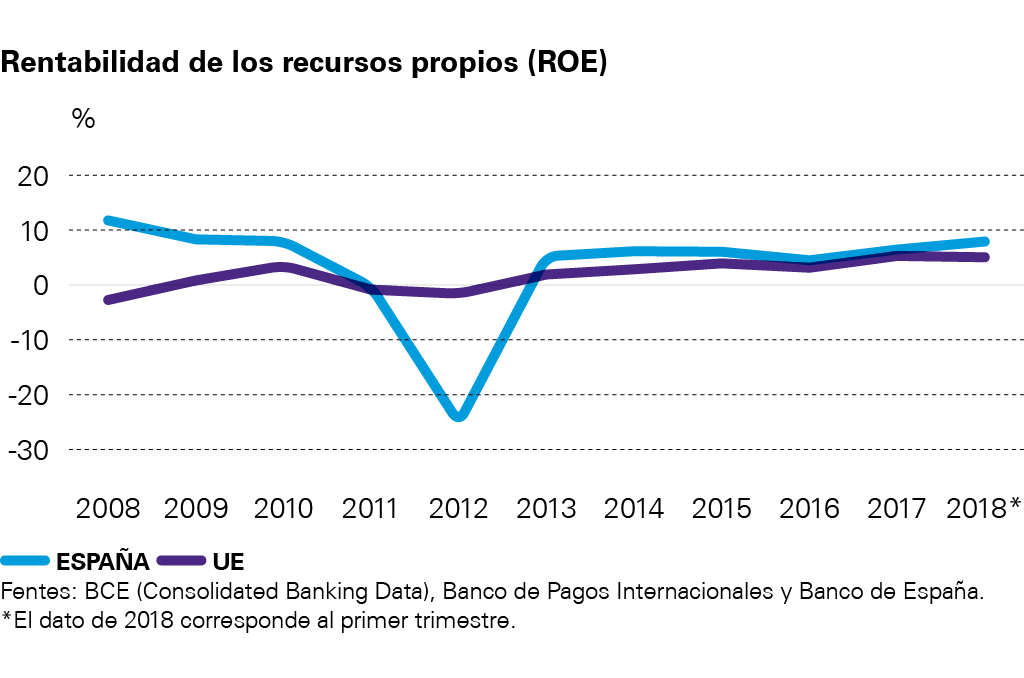

“Es una cuestión que nos preocupa en gran medida como supervisores [porque] los bancos no rentables no pueden crear colchones de capital ni apoyar el crecimiento económico. Las entidades podrían iniciar una búsqueda desordenada de rentabilidad y nuestro papel como supervisores es advertir del riesgo que esto supone”, decía el directivo del BCE. La rentabilidad media de la banca española está por encima de la media de la UE, pero “es inferior a la de otros sistemas bancarios de economías desarrolladas como Australia, Canadá, Estados Unidos o Suecia”, dijo.

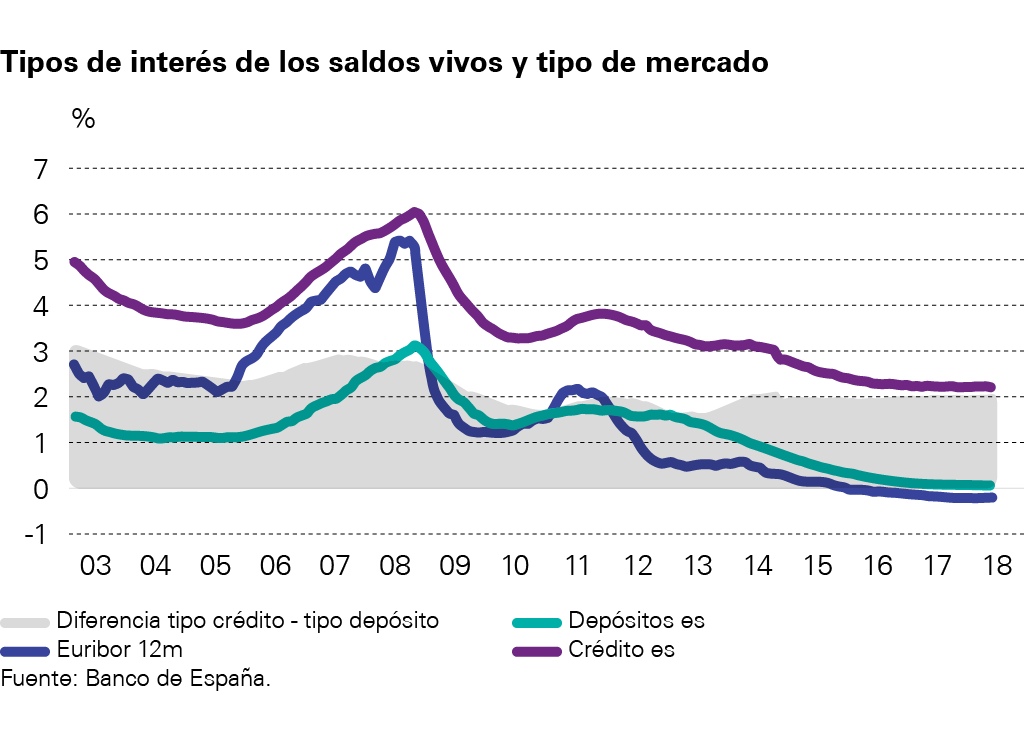

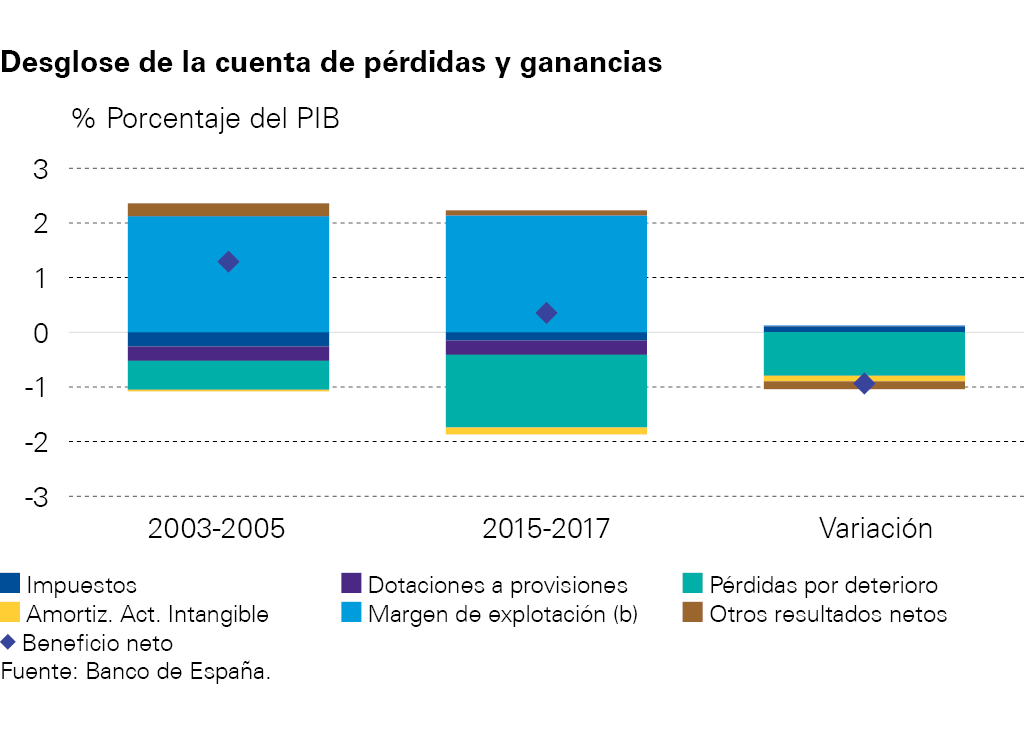

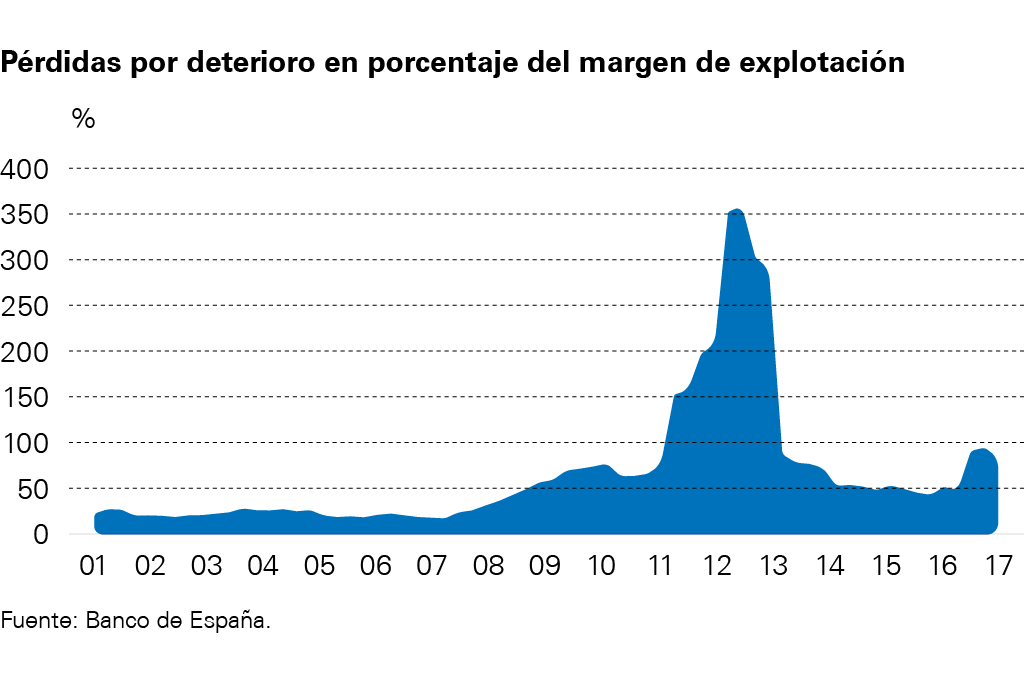

En la baja rentabilidad inciden cuatro factores. Uno, el todavía elevado nivel de activos dudosos, una carga que hay que aligerar haciendo una “gestión activa mediante acuerdos de venta de la cartera de activos problemáticos”, pedía el gobernador del BdE. Dos, la compresión de los márgenes tradicionales por la caída del volumen de créditos y la persistencia de tipos de interés en mínimos o negativos; esto se recuperará progresivamente a medida que la política monetaria se normalice. Tres, la fuerte competencia, con la entrada de nuevos players en el contexto de transformación digital. Y cuatro, la pérdida de eficiencia operativa debido al aumento de gastos de explotación, que los años del boom del crédito se cubrieron con ingresos recurrentes, pero no después pese al severo ajuste que el sector ha hecho el sector en oficinas y empleados.

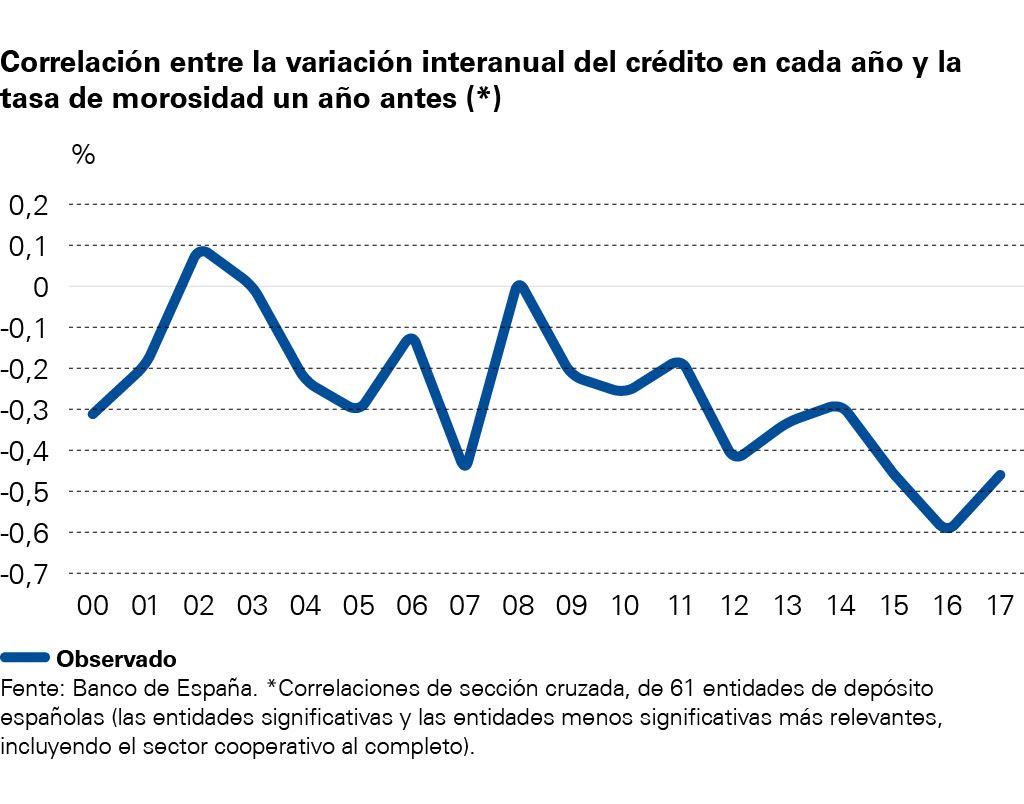

¿Qué hay que hacer para recuperar la rentabilidad? Para el gobernador, la respuesta no vendrá exclusivamente por la normalización de la política monetaria ni por el crecimiento del crédito –que no volverá a tasas pre-crisis- sino que “debe basarse en la continuación del proceso de ajuste de los gastos, en la búsqueda de fuentes alternativas de ingresos y una mejora de la eficiencia”. Siempre desde una perspectiva de salud financiera, es decir, sin sacrificar el rigor crediticio para crecer, porque eso pasa factura: “Como la experiencia histórica demuestra, una relajación en los criterios de admisión y selección de riesgos se acaba traduciendo en aumentos notables de morosidad”, recordaba el gobernador, que llamó específicamente la atención sobre la agresividad de algunas ofertas en créditos al consumo.

La clave es, por tanto, una buena política de fijación de precios, algo sobre lo que también puso mucho énfasis la subgobernadora del BdE. “Es importante introducir transparencia y rigor en la fijación de precios, para no distorsionar la realidad del negocio ni dificultar la toma de decisiones informadas”, dijo tras reclamar un análisis segmentado, lo más granulado posible, para asegurarse de que cada servicio y producto lleva implícito su prima de riesgo y no hay subsidios o servicios gratuitos a clientes que acaban mermando la rentabilidad. El directivo del BCE apuntaba también el pricing como área de mejora, “estableciendo precios mínimos que permitan un adecuado retorno del riesgo asumido a medio y largo plazo”.

La clave es, por tanto, una buena política de fijación de precios, algo sobre lo que también puso mucho énfasis la subgobernadora del BdE. “Es importante introducir transparencia y rigor en la fijación de precios, para no distorsionar la realidad del negocio ni dificultar la toma de decisiones informadas”, dijo tras reclamar un análisis segmentado, lo más granulado posible, para asegurarse de que cada servicio y producto lleva implícito su prima de riesgo y no hay subsidios o servicios gratuitos a clientes que acaban mermando la rentabilidad. El directivo del BCE apuntaba también el pricing como área de mejora, “estableciendo precios mínimos que permitan un adecuado retorno del riesgo asumido a medio y largo plazo”.

“La mirada del supervisor bancario y la de los propios gestores de las entidades coincide: el reto fundamental del momento para todo el sector financiero es la recuperación de niveles adecuados de rentabilidad y, aunque los bancos españoles comparan bien con sus competidores internacionales en este ámbito, también tienen por delante un trabajo importante por hacer en términos de ganancia de eficiencia, para lo que la transformación digital y el uso de las nuevas tecnologías desempeñará un papel fundamental”, señala Francisco Uría, socio responsable de Sector Financiero de KPMG en España.

La rentabilidad solo será sostenible en el tiempo si se cuenta con un modelo de negocio también sostenible. De momento, ambos “la rentabilidad y los modelos empresariales, siguen bajo presión”, señalaba Ramón Quintana, del BCE.

Este punto es decisivo. De ahí que sea una prioridad supervisora desde 2016, se incluyera en la revisión y evaluación anual supervisora (SREP) y haya sido objeto de una revisión temática publicada en septiembre, en la que se evalúan capacidades, se apuntan consecuencias y se recogen metodologías y herramientas para analizar modelo de negocio. El directivo del BCE apuntó la “absoluta necesidad para los bancos (y me atrevo a decir que también para los supervisores) de preparar y adaptar su modelo de negocio a un entorno que cambia con gran rapidez”.

La subgobernadora del BdE también incidió sobre ello. “Como toda empresa privada, la banca únicamente puede subsistir de manera estable en el tiempo si es rentable. Y en el actual contexto de transformación del sector bancario, garantizar la rentabilidad en el tiempo exige una reflexión exhaustiva, estratégica e individualizada sobre el modelo de negocio”, enfatizó. Y explicó uno a uno los tres adjetivos.

Reflexión exhaustiva, porque hay que “examinar ingresos y gastos descendiendo al mayor nivel de desglose posible, por productos, líneas de negocio, geografías…para conocer en detalle cuáles son las actividades que generan negocios recurrentes y cuáles generan beneficios ocasionales o incluso pérdidas”, explicó. Solo así, con un conocimiento granulado, hoy posible con herramientas de analítica avanzada de datos e Inteligencia Artificial, se pueden impulsar las actividades previamente detectadas como rentables y reorientar o abandonar las que no lo son.

Reflexión estratégica. Hay que diseñar un plan, fijarse unos objetivos a medio y largo plazo y tener presente que “los modelos adecuados son los que generan rentabilidad recurrente y sostenida en el tiempo”, dijo la subgobernadora del BdE, que insistió una y otra vez en los dos adjetivos, recurrente y sostenible. Son críticos para sobrevivir en un mundo que se caracteriza precisamente por todo lo contrario: volátil e imprevisible.

Reflexión individualizada. No hay un único modelo de negocio válido para todos. Cada uno debe hacer su análisis adaptado a sus propias características. Para unos, la clave está en los ingresos; para otros, en los costes…

Pero ninguna de todas estas prácticas y recomendaciones puede llevarse a cabo si fallan los mimbres, es decir, si no hay “adecuadas estructuras de gobernanza”. Esto es condición sine qua non para dotarse de políticas adecuadas de control interno y gestión de riesgos.

Como reconocen los propios supervisores, en los últimos años se ha avanzado mucho en los sistemas de gobernanza. Pero quedan “cosas por mejorar”, sobre todo “en el campo de las funciones de control interno”, que “tienen que fortalecerse, especialmente en riesgos y compliance”, señaló la subgobernadora. “Aún hay trabajo por hacer en la integración del marco de apetito al riesgo en la gestión, como un instrumento fundamental en el control de riesgos”, añadió. En otras palabras, la función de riesgos debe involucrarse en el proceso de fijación de límites, cosa que ahora “en muchas entidades es aún pobre y poco ambiciosa”, apuntó Delgado.

Ramón Quintana, del BCE, fue algo más allá al señalar que debe mejorar la participación de la función de riesgos “en la formulación de la estrategia, la interacción con el marco del apetito de riesgos y la planificación interna del capital”.

“Antes, los planes estratégicos se hacían teniendo en cuenta únicamente las magnitudes comerciales. Hoy la gestión de riesgos es una palanca no sólo necesaria, sino crítica, en la fijación de la estrategia de las entidades de crédito. Tanto la presión regulatoria como el propio negocio han convertido a la gestión de riesgos en uno de los ejes clave de las entidades”, señala Gonzalo Ruiz-Garma, socio responsable de Riesgos Financieros de KPMG en España.

Los riesgos hay que saber medirlos, gestionarlos, anticiparlos y también evitarlos. “No hay que volver a cometer los errores del pasado. Los bancos deben evitar entrar en nuevos negocios o tecnologías sin la debida preparación”, dijo el directivo del BCE. Y subrayó el hecho de que, con la digitalización, han surgido oportunidades pero también nuevos riesgos que hay que valorar como la ciberseguridad, el outsourcing y la dependencia de sistemas tecnológicos o la complejidad de los algoritmos.

Los reguladores quieren que el sector financiero afine todavía más sus sistemas de control y gestión de riesgos. Que cuente con sólidos “procesos de decisión estructurados” en la gestión de riegos. Con esquemas de incentivos que “favorezcan decisiones de riesgos sostenibles”. Quieren en las entidades financieras estructuras de gobernanza que sean capaces de “medir, anticipar y analizar los riesgos presentes y los que están surgiendo”. Recuerdan que las entidades deben mantener un “adecuado binomio rentabilidad-riesgo, que sea sostenible en el ciclo en todos los segmentos de negocio”.

En definitiva, los supervisores quieren que el sector bancario en su conjunto desarrolle estrategias de negocios sólidas y realistas para que la combinación de nuevos y crecientes riesgos en un contexto de posible desaceleración no añada más presión sobre un sector que todavía no ha aligerado totalmente las cargas que asumió durante la crisis.

Deja un comentario