Hace poco más de un año que se publicó la normativa contable NIIF 17 (IFRS 17 en sus siglas en inglés) para la contabilización de los contratos de seguros. Una normativa que aporta más claridad, transparencia y facilidad comparativa en los estados financieros de las compañías aseguradoras. Aunque no entra en vigor hasta el 1 de enero de 2022 –el Consejo de Normas Internacionales de Contabilidad (IASB por sus siglas en inglés) accedió a la petición del sector de retrasarla un año, del 2021 al 2022- los cambios que trae consigo son de tal calado –especialmente en los seguros a largo plazo, principalmente en vida– que las aseguradoras se están encontrando con más retos de los que habían imaginado y temen incumplir los plazos.

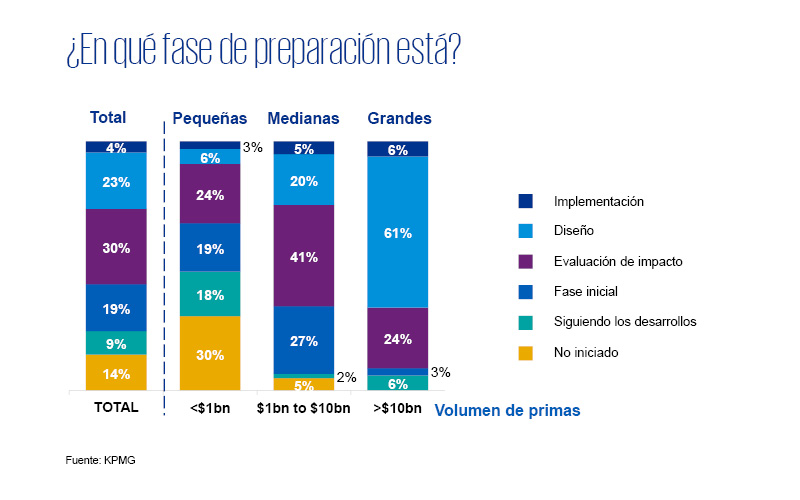

Así se desprende de una encuesta realizada por KPMG entre 160 ejecutivos de aseguradoras de 30 países distintos, cuyos resultados se recogen en el informe In it to win it. El 27% de las aseguradoras trabaja en la fase de diseño (23%) e implementación (4%) de la norma; otro 30% está evaluando el impacto y un 19% apenas si está arrancando. El nivel de preparación es mayor entre las grandes (un 61% lo está diseñando y otro 6% implantándolo) y las pequeñas van claramente a la zaga: apenas un 9% trabaja en su diseño e implementación.

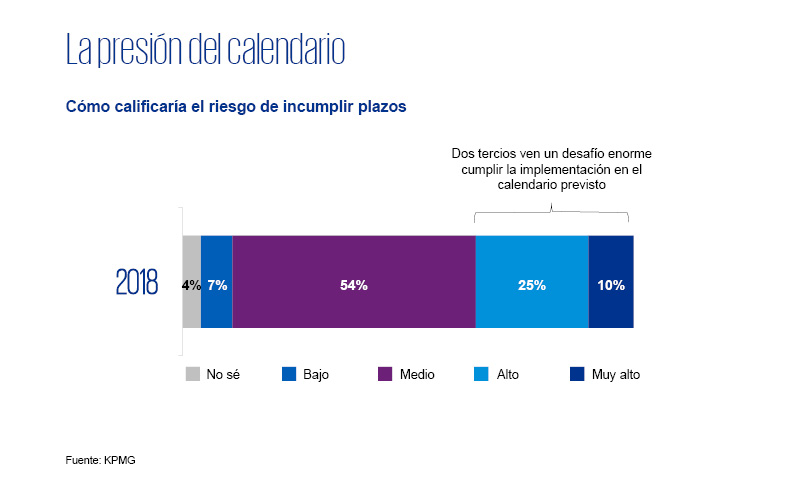

Aunque quedan más de dos años por delante para cumplir con la norma, las aseguradoras están sintiendo ya la presión de los tiempos. Hasta el punto de que, incluso entre las grandes, la mitad (46%) duda de que puedan llegar a cumplir los calendarios. Un 25% de los encuestados (33% entre las grandes) ve un riesgo alto de incumplir plazos y un 10% (13% entre las grandes) percibe un riesgo tan extremadamente alto que no descarta incluso que haya que plantear una ampliación de los plazos.

El problema es que la NIIF 17 no es una normativa contable más. Es toda una revolución para el sector porque, además de los cambios contables –hay que reclasificar partidas en balance y recalcular la contabilización de los ingresos de todos los contratos, nuevos y viejos– implica importantes cambios en los sistemas de IT y va a traer consigo cambios en el negocio y en la estrategia de las compañías. Va a cambiar la fotografía del balance de los grupos aseguradores; afectará a su patrimonio; va introducir una gran volatilidad en las cuentas de resultados en caso de fuertes movimientos de la curva de tipos de interés; va a modificar la primera línea de la cuenta de resultados, los ingresos, dado que desaparece el concepto de primas emitidas -hoy una variable clave tanto en los rankings como en la medición del performance-; exige una gestión mucho más afinada y predictiva de los riesgos; requiere modificar procesos y sistemas informáticos para poder recabar los datos necesarios; exige re-pensar de nuevo los productos y su diseño, y hasta obliga a replantearse los modelos de retribución actuales basados en la facturación por primas.

“No se trata de una mera cuestión de cumplimiento normativo, de contabilidad o de modelos actuariales. NIIF 17 traerá consigo cambios muy profundos ya que afecta a muchas áreas y funciones, de ahí que para su implementación con éxito sea crítico tener desde el principio una visión integral y multidisciplinar de todo lo que abarca. Sólo así se podrá llevar a cabo un plan de trabajo escalonado y ordenado en plazos para formular con suficiente antelación los complejos análisis, diseños, desarrollos y simulaciones necesarios”, dice Antonio Lechuga, socio responsable del Sector de Seguros de KPMG en España.

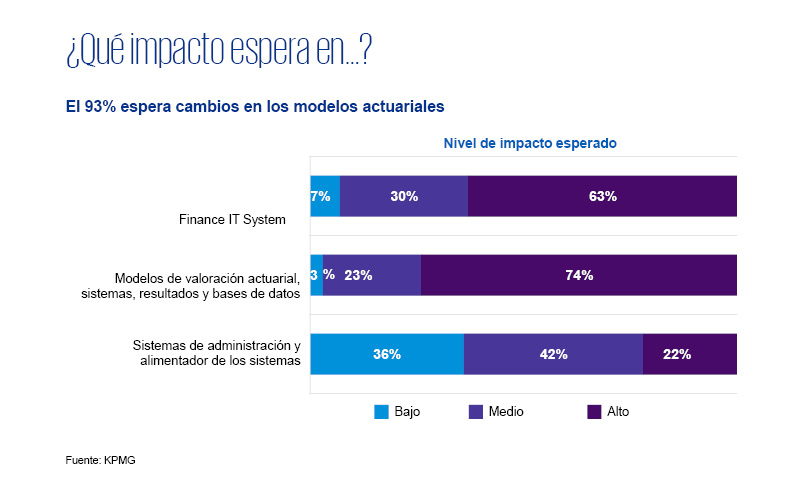

Desde el punto de vista de áreas, la más afectada es tecnología, que tiene que cambiarse casi por completo para poder recoger los datos y llevar a cabo los cálculos nuevos que se necesitan reportar. Se calcula que la renovación de los sistemas de IT puede absorber hasta el 80% del total de costes de implantación de la NIIF 17. “El sector debe dotarse del marco y la infraestructura tecnológica necesaria para a apoyar todo el proceso de transformación. Esto va a requerir inversión, tiempo y firmeza para superar cuestiones como la inflexibilidad y obsolescencia de los sistemas actuales. La renovación tecnológica presente es una enorme oportunidad para adoptar las tecnologías hoy disponibles que permiten hacer una oferta de seguros mucho más personalizada y de gran valor añadido”, señala Francisco Moure, Socio de IT Advisory de KPMG en España.

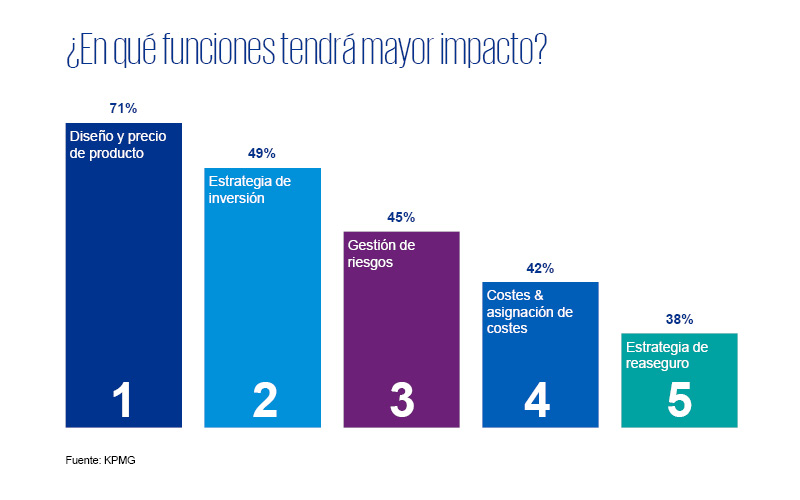

Entre las áreas de negocio más afectadas, los directivos consultados apuntan en primer lugar el diseño de los seguros y la política de precios (71% las respuestas); seguido de la política de inversión (49%) y la gestión de riesgos (42%).

Amalio Berbel, socio de Consultoría de Riesgos Financieros de KPMG, apunta algunos ejemplos en cada categoría. Desde el punto de vista de diseño de los seguros: “Se va a complicar tanto la medición y los registros contables de los seguros de no vida a más de un año, por ejemplo hogar y coche plurianuales, que esta fórmula tenderá a desaparecer y la oferta se concentrará en el plazo de un año”. En cuanto a gestión de riesgos, “para que no se desequilibre el balance ante riesgos de tipo de interés, habrá que hacer una gestión de activos y pasivos no solo para los seguros a largo plazo y de vida, como ya se hace ahora, sino que habrá que ampliar esta gestión a mucho más ramos y tipos de seguros”, señala Berbel. En el reaseguro, “también vamos a ver una cuasi desaparición de los contratos a más de un año y lo mismo se podría decir de las operaciones VIF, reaseguros muy utilizados en la actualidad para anticiparse como resultado el margen futuro de una cartera de pólizas”, añade. Desde el punto de vista de la inversión, los grupos deberán hacer una gestión de activos y pasivos (ALM) también para las reservas de siniestros y se verán en la necesidad de rebalancear con activos de fondos propios las volatilidades que pueden provocar negocios que no son fácilmente hedgeables o susceptibles de cobertura, por no disponer todavía de los fondos al tratarse de primas futuras.

Repasemos ahora los principales retos que se está encontrando el sector y apuntemos algunas indicaciones para afrontarlos.

Aunque el sector lleva tiempo trabajando en la normativa NIIF 9, acertadamente muchas compañías están retrasando esta implantación para hacerla coincidir con NIIF 17. “NIIF9 y NIIF17 deben ir de la mano, de la misma manera que las aseguradoras gestionan conjuntamente sus inversiones y sus compromisos con asegurados”, subraya Jorge Segovia, socio de Auditoría del sector de Seguros.

Es vital que desde el principio se hagan los análisis de impacto para detectar dónde, cómo y de cuánto va a ser ese impacto para poder así anticiparse y tomar las decisiones clave: qué información se necesitará, de dónde se obtendrá, qué sistema se utilizará, cómo se vinculará con la contabilidad, de qué forma se diseñarán los nuevos procesos y controles.

“El entendimiento previo de la norma es clave para anticipar los diferentes impactos que tendrán los cambios económicos y las decisiones en los estados financieros. Para ello un buen rodaje previo es más que recomendable”, apunta Jorge Segovia.

Es clave probar con antelación si los datos fluirán correctamente en esos nuevos procesos. Si 2018 ha sido el año de las simulaciones de impacto, el ejercicio 2019 debería ser el año de los registros de datos y testeos para entrar ya en 2020 de forma plenamente operativa con el nuevo sistema.

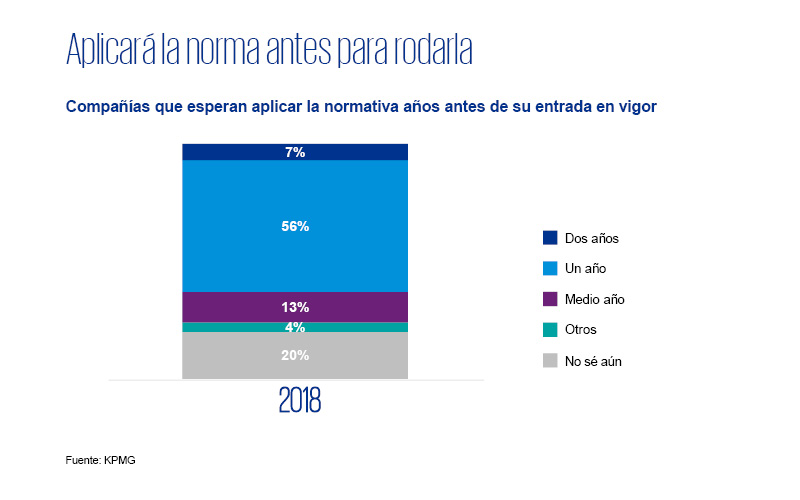

No hay que olvidar que 2020 será un año de transición, en el que convivirán de forma oficial la normativa actual y de forma oficiosa -internamente- el nuevo sistema según IFRS 17. Así lo contemplan el 56% de las compañías consultadas por KPMG. Solo un 7% espera rondar ambas normas durante dos años y, lo más inquietante, un 20% no sabe todavía cuánto tiempo podrá hacer que convivan.

El 2019 será sin duda un año de mucho trabajo por delante y quien no haya empezado ya con el proceso de implementación no puede perder el tiempo en ponerse manos a la obra.

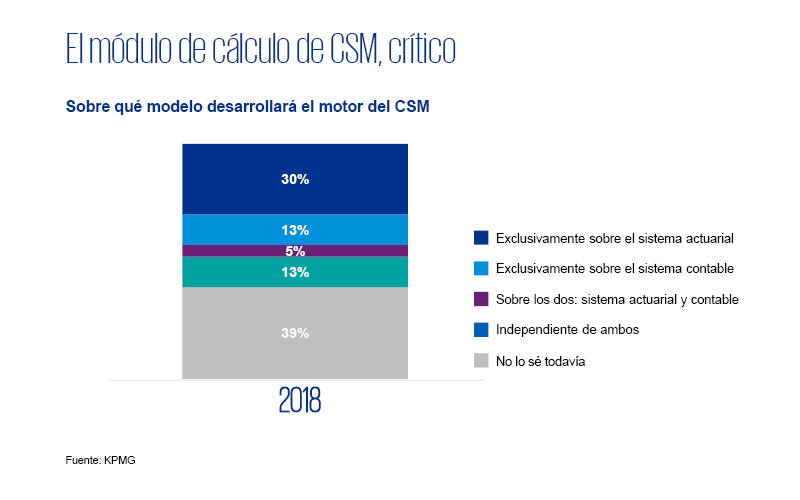

Una de las decisiones más críticas en la implantación de NIIF 17 es la necesidad de contar con un motor para el cálculo del Margen del Servicio Contractual (CSM en sus siglas en inglés), algo completamente nuevo para el sector y que es un componente importante de la arquitectura de sistemas. El motor del CSM determinará el devengo de la principal vía de ingresos de la futura cuenta de resultados y en sí mismo es clave para medir la creación de valor.

Pese a su importancia, llama la atención que el 34% de las aseguradoras consultadas por KPMG todavía no sepan si van a comprar el sistema CSM a un tercero o lo van a desarrollar in house. Un 43% tiene claro que lo adquirirá –aunque un 30% no ha elegido todavía proveedor- y un 23% ha decidido desarrollarlo internamente. “Es una maquinaria muy compleja. La ventaja de adquirirlo fuera es que viene todo hecho y no tendrán que preocuparse de las actualizaciones futuras. Quienes lo desarrollen internamente, y son muy pocos los que se aventurarán por esta senda, tendrán la ventaja de poder personalizar el sistema para ajustarlo a sus necesidades como grupo y no a la inversa”, explica Berbel.

Y a la hora de decidir en qué sistema construir el motor del CSM, el socio de KPMG ve ventajas en la utilización de un sistema independiente, que tenga vida propia al margen del sistema actuarial y del contable, pero que interaccione con ambos. Solo un 13% de los encuestados se inclina de momento por esta opción. Llama la atención que todavía un 39% no sabe qué camino tomar al respecto, porcentaje que sube al 61% en el caso de las aseguradoras de menor dimensión.

Sea cual sea la decisión final, las compañías deben tomar pronto una decisión al respecto, especialmente aquellas que se inclinan por desarrollar su propio sistema de cálculo.

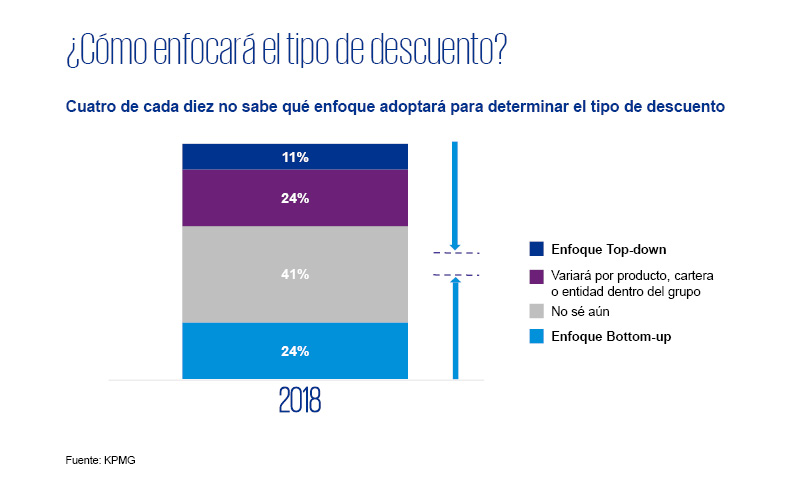

Respecto a la determinación del tipo de interés de descuento, en España, el sector está a la espera de conocer cuál será la postura del regulador cuando lleve a cabo la transposición de la normativa internacional a la legislación local.

Actualmente, la tendencia más habitual es buscar sinergias, caminos comunes, con los ya abiertos por la normativa Solvencia II. De hecho, los dos enfoques recogidos en NIIF 17 tienen cierto paralelismo con Solvencia II, aunque no sean exactamente iguales: la metodología volatility adjustment con el enfoque bottom-up –aquí hay diferencias reseñables- y el enfoque matching, con la metodología top-down, que es más similar y que implica calcular el tipo de descuento partiendo del interés de los activos menos el riesgo de default.

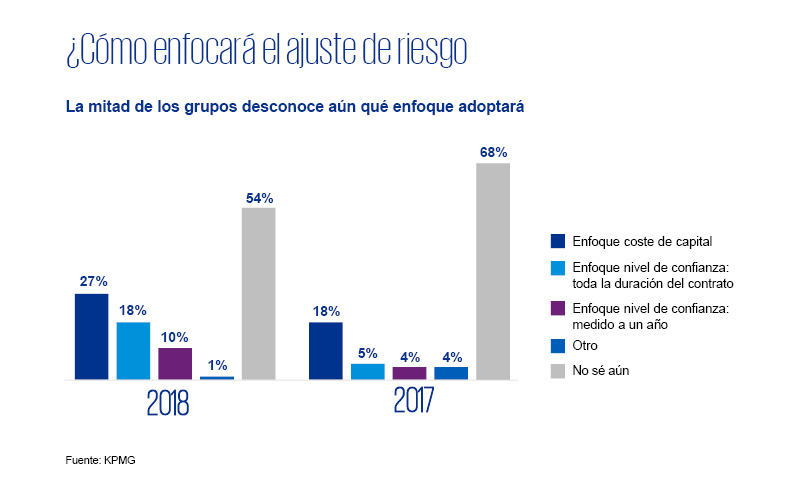

Lo mismo que en caso anterior, seguramente la búsqueda de sinergias con Solvencia II hace que la mayoría se acabe inclinando por la metodología del coste de capital. De momento, sin tener en cuenta el elevado volumen de indecisos, ésa parece ser la tendencia de los grupos aseguradores, según los datos recogidos en nuestra encuesta.

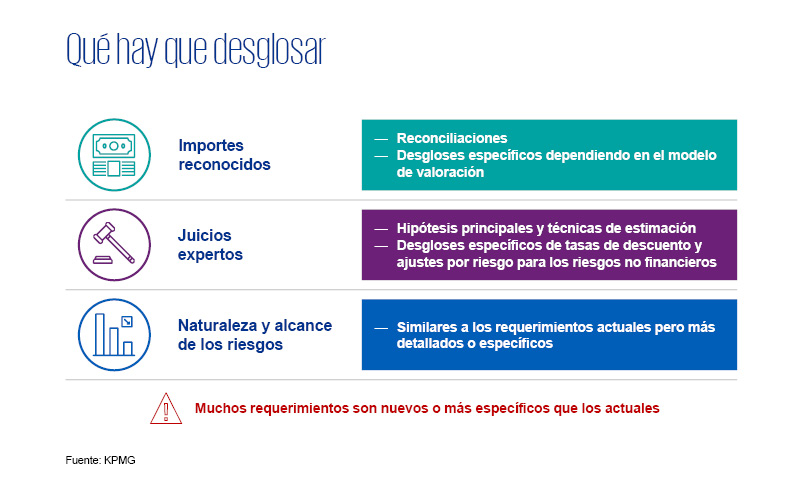

“La norma no solo supone cambios en los balances y cuentas de resultados de las entidades, sino que además exige desgloses más detallados que los actuales y gran cantidad de nueva información a presentar en los estados financieros”, subraya Jorge Segovia.

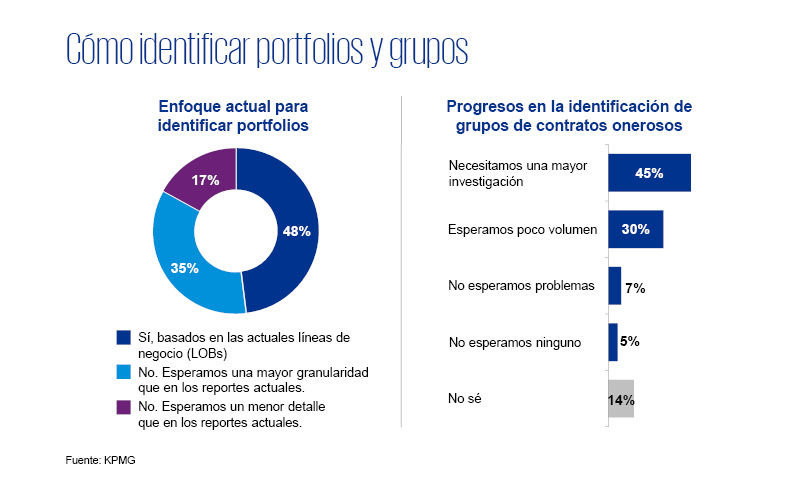

En cuanto a la agrupación de contratos, se trata de uno de los temas más debatidos y discutidos de la norma. Parece que la identificación de portfolios está relativamente clara y donde hay una gran indecisión, no exenta de polémica, es en la determinación de la onerosidad de los contratos. En el caso de las cohortes anuales, no hay dudas sobre su funcionamiento pero sí muchas incógnitas sobre el valor añadido que aportan, especialmente si se compara con el coste a nivel de gestión y sistemas que va a implicar la medición a un nivel tan bajo.

La mayoría de las aseguradoras (67%) ya ha iniciado la formación del personal clave que está directamente implicado en el proyecto y muchas se han topado ya con el problema de la escasez de talento cualificado, algo que sufrirán todavía más quienes vayan rezagados. Muy pocas aseguradoras (22%) están abordando ya esta formación en todas las capas de la organización y solo un 39% ha empezado a explicar todo lo que llega al consejo de administración.

La clave es no subestimar la importancia de formar y explicar , tanto interna como externamente a todos los stakeholders, los cambios que va a traer consigo la normativa, no solo a los gestores, directivos y responsables de las líneas de negocio y órganos relevantes, como la Comisión de Auditoría, que debe comprender todo cuando los impactos estén claros y se hayan establecido las métricas y los indicadores de medición. También es importante la comunicación a los inversores y la opinión pública en general, muy sensible hacia la solidez de las compañías financieras tras la crisis de 2008.

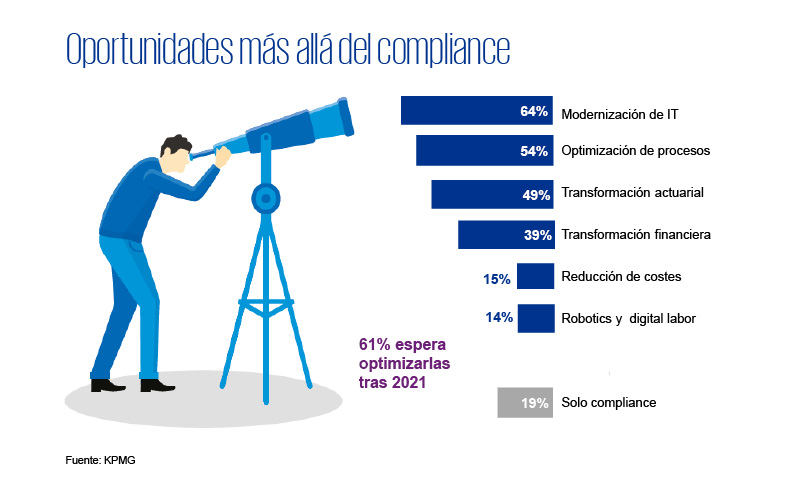

En general, las aseguradoras son conscientes de que la normativa NIIF 17 es una carga que viene con recompensa, con oportunidades de crecimiento futuro gracias a los profundos cambios de negocio, sistemas y estrategia que trae consigo. Así lo percibe el 97% de las compañías consultadas por KPMG, que ven en la normativa una ocasión para optimizar procesos y modernizar el sector, especialmente desde el punto de vista de transformación digital.

Quienes no aprovechen la oportunidad que brinda NIIF 17 quedarán en situación de inferioridad frente a sus competidores, no solo por su mermada capacidad de innovar en productos o afinar más en la gestión de riesgos, sino que perderán un tren que ya ha pasado con cierto retraso por su puerta. Y quienes se embarquen con todas las consecuencias deben tener claro el horizonte, porque las semillas que ahora se están sembrando no darán frutos hasta más allá de 2021.

Si quieres puedes acceder a un estudio exclusivo de KPMG para conocer la situación de solvencia del sector asegurador español con datos a cierre de 2017. Y recuerda, para recoger buenos frutos, es reconmendable seguir los pasos con constancia y precisión que muestra la siguiente hoja de ruta.

Excelente resumen de la etapa de análisis de adopción. Muchas gracias.

Acertada información, Gracias….!!!