La confianza es algo crítico en cualquier empresa y sector. Pero más, si cabe, en el sector financiero. La confianza fue un tema que, implícita y explícitamente, surgió varias veces en el X Encuentro Financiero organizado hace unos días por Expansión con la colaboración de KPMG, American Express y Microsoft. Primero para puntualizar que, en los últimos años, la banca ha logrado recuperar buena parte la confianza perdida globalmente y a todos los niveles con la crisis financiera de 2008. Hoy nadie duda de su solvencia. De la estabilidad financiera.

Otra cosa es que el sector esté valorado -o sea percibido- como le gustaría -o debería- y no tenga retos pendientes en este camino sin final que implica conservar la confianza una vez restituida. Es más, se podría decir que recuperando y preservando la confianza se resolverían, si no todas, sí muchas de los debilidades que presenta el análisis DAFO de la banca. Reforzando la confianza a todos los niveles -clientes, inversores, mercados, políticos…- los bancos no solo estarían en mejor disposición para recuperar la rentabilidad perdida y hacer frente a los nuevos competidores, ya sean FinTech o BigTech, sino que cotizarían con múltiplos más elevados, lo que facilitaría nuevas operaciones de concentración. Pero analicemos punto por punto. Y recordemos la visión que sobre estos aspectos trasladaron algunos de los participantes en el citado evento.

“Los bancos son comerciantes de confianza. Los clientes confían en los bancos y les dejan sus depósitos. Y confían en empresas, administraciones y familias y les conceden crédito [a través de los bancos]. Hace diez años que se creó el FROB porque se había perdido la confianza y el Estado, como proveedor último de confianza, la tuvo que restituir […] Y aunque la confianza en la estabilidad financiera se ha recuperado totalmente, y eso es una muy buena noticia, hay dos niveles en los que aún queda por hacer: clientes e inversores”, señalaba el presidente del FROB, Jaime Ponce, que reconocía que la primera tarea es más compleja y señalaba que la reputación a los ojos de los clientes “va a estar basada en una nueva forma de confianza”.

Esa nueva forma de confianza tiene mucho que ver con el concepto de “licencia social” que apuntó el director general de la CECA, José María Méndez: “Ha cambiado la percepción de los propios gestores bancarios, que han visto que para operar, además de tener una licencia bancaria o jurídica, se necesita una licencia social. Dicho de otra manera, la opinión pública tiene que percibir que lo que realiza la banca aporta valor a la sociedad y contribuye al bienestar”. Y lo debe percibir sin ambigüedades. “Recuperar la confianza del cliente es un desafío muy importante y las entidades deben afrontarlo con convicción sincera porque los clientes distinguen perfectamente entre las convicciones y lo que podría ser marketing de otro tipo. Los clientes deben tener la convicción de que están recibiendo los servicios más adecuados y en su mejor interés”, decía el presidente del FROB. Reconocía que el entorno actual es más complejo -frente al cara a cara y la cercanía del pasado, ahora hay más interacción digital– pero se mostraba convencido de que la banca española trabaja en la dirección correcta.

El directivo de la CECA apuntaba que al sector “le ha faltado un poco de narrativa: tradicionalmente se ha hablado más de resultados que de la aportación que hacíamos a la sociedad como por ejemplo en términos de inclusión financiera o de acceso a la vivienda. Y no lo hemos sabido contar”. Ciertamente, “la sostenibilidad está llamada a ser una cuestión importante en la manera en que se percibe el sector”, subrayaba Francisco Uría, socio responsable del sector financiero de KPMG en EMA y Socio Principal de KPMG Abogados. De hecho, cada vez más entidades en España y en el mundo se están sumando al compromiso de los Objetivos de Desarrollo Sostenible (ODS), para cuya consecución es clave el desarrollo de las finanzas sostenibles. Dicho de otra manera, el papel del sistema financiero como facilitador y financiador de la transición ecológica es muy relevante.

En realidad, el sistema financiero siempre ha jugado un papel importante en el desarrollo socio-económico. Sobre ello incidió Francisco Uría: “La banca ejerce una función esencial. Por supuesto, hay que proteger al depositante, pero también hay que fomentar que se mantenga la función de captación de los depósitos, que es una función económica esencial y es lo que diferencia a los bancos de otro tipo de entidades. No olvidemos que hay millones de personas que les confían sus depósitos porque no quieren invertir y arriesgar su dinero y es el banco el que asume el riesgo para generar el crédito que impulsa el desarrollo. Es una función económica absolutamente esencial que se tiene que proteger”. Uría insistió en que, estos años, el avance de la banca en términos de gobernanza es “indiscutible” y que los consejos de administración tienen ahora una “mirada más amplia sobre los riesgos financieros y no financieros que deben preocupar a las entidades”.

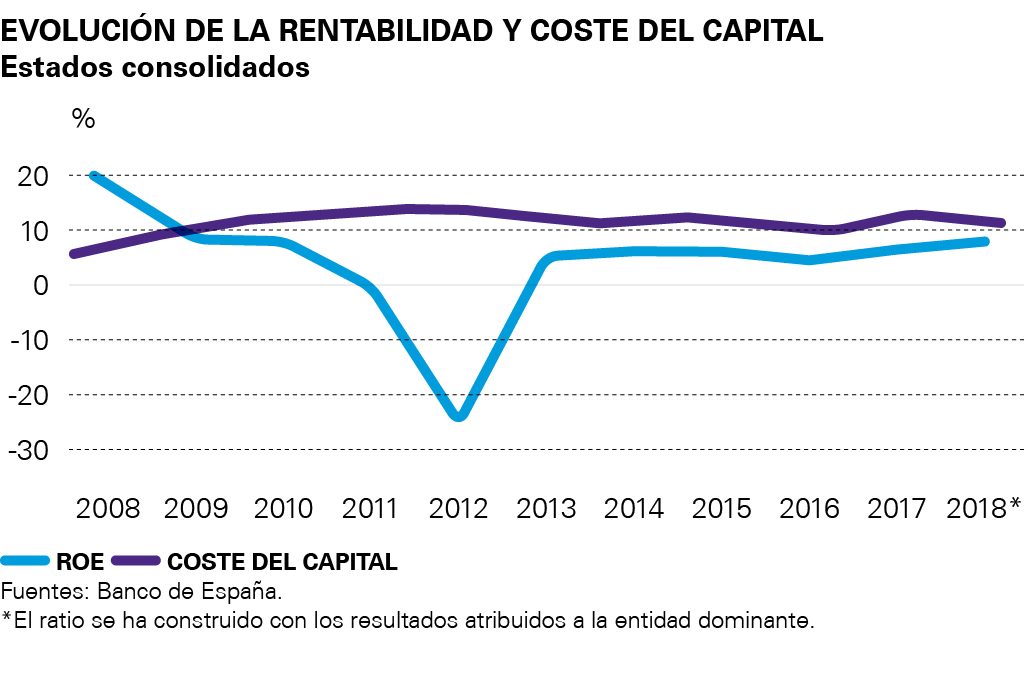

Recuperar la confianza de los inversores tampoco es tarea sencilla. Pueden contribuir a ello las nuevas estrategias de sostenibilidad –los inversores cada vez hacen más escrutinio de los criterios ESG– pero también actuar sobre la estrategia y la cuenta de resultados. El problema de los inversores es que albergan dudas sobre el modelo de negocio actual de la banca, a la vista de los bajos niveles de rentabilidad que genera la industria, lo que se traduce en unas valoraciones bursátiles bajas. A ello se refirieron el vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, y el gobernando del Banco de España (BdE), Pablo Hernández de Cos. “El 90% de los bancos de la eurozona supervisados por el Sistema Único de Supervisión (SSM) tienen un rendimiento de su capital que está por debajo del coste de capital que requieren los inversores. Y eso tiene un reflejo inmediato en su valoración, ya que cotizan de media al 50% de su valor contable”, apuntaba De Guindos. “Mantener una rentabilidad adecuada es crucial para que los bancos puedan generar capital de forma orgánica y, de esta manera, reforzar sus niveles de solvencia”, decía el gobernador del BdE.

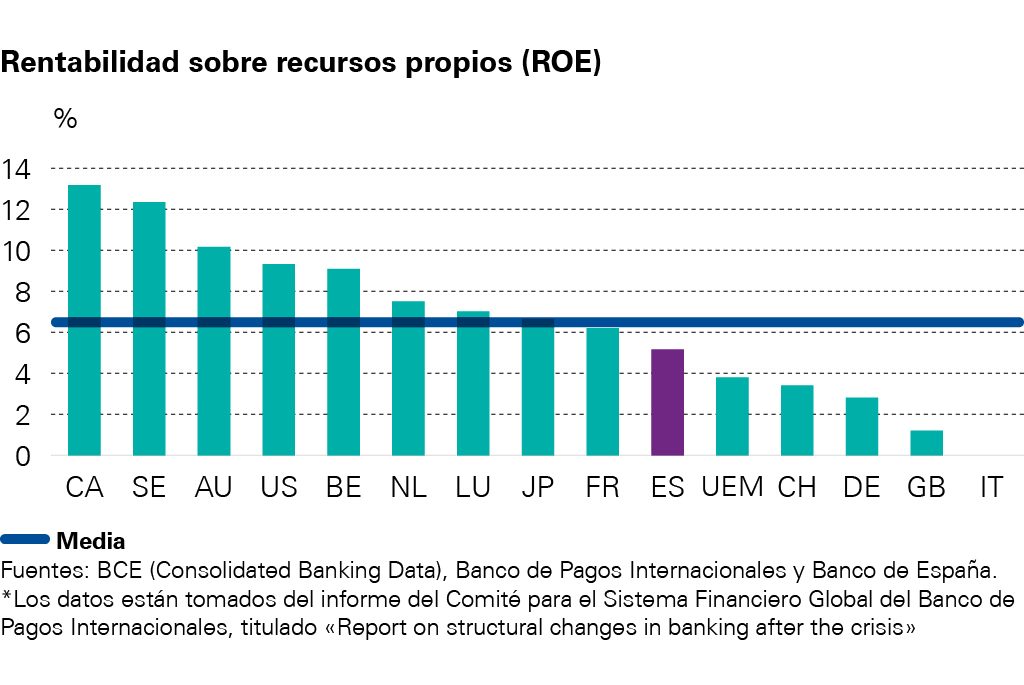

Con esas bajas valoraciones bursátiles, ampliar capital exige un mayor esfuerzo, pero también complica el “ineludible” -según De Guindos- proceso de consolidación bancaria europea para mejorar eficiencia y rentabilidad. Primero, porque genera un efecto dilución del accionista muy importante y, segundo, porque nadie quiere venderse barato, a los bajos precios actuales que cotizan en Europa. En otros mercados, como Estados Unidos, Australia, Canadá o países escandinavos, la banca disfruta de mayores niveles de rentabilidad y mejores múltiplos bursátiles que en Europa.

No es que los bancos americanos esquivaran la crisis reputacional. Al contrario, allí empezó todo con la caída de Lehman Brothers. Tampoco es que las entidades europeas sean peores. Hay tres factores que inciden en esta divergencia a uno y otro lado del Atlántico. Uno, que la materia prima con la que trabajan los bancos, el dinero, tiene un coste (tipo de interés oficial de la Fed) de entre el 1,75% y el 2% en Estados Unidos. En Europa, en cambio, lleva un tiempo en terreno negativo, lo que supone un coste para la banca que, de momento, resulta muy complicado trasladar a los clientes. Otro factor que probablemente está incidiendo en estas valoraciones es que, al margen de que en Europa hay entidades muy avanzadas y otras más rezagadas, en general, los bancos americanos van algún paso por delante gracias a la mayor cultura digital de la sociedad, lo que acelera su propia transformación digital. El tercer factor que incide, y sobre el que los supervisores ponen el foco, es que el sistema financiero americano nunca se caracterizó por contar con gran capilaridad de la red de oficinas, como sí fue el caso de España, de ahí que tengan una capacidad instalada más ligera y, por tanto, menores costes de estructura y mejores ratios de eficiencia. Mientras no suban los tipos de interés en Europa –algo que tardaremos tiempo en ver- la única receta que tiene la banca para aumentar su rentabilidad es “una gestión más adecuada de sus costes sin limitar su capacidad para adecuarse a un entorno crecientemente tecnificado”, señalaba el gobernador del BdE.

Recuperar la confianza a todos los niveles exige, por tanto, activar varias palancas, además de colocar al cliente en el centro del negocio y la sociedad en su conjunto en el centro del propósito de la organización. Pero también preservar la gobernanza y la gestión de riesgos. Todo ello aumentaría la reputación entre unos clientes cada vez más exigentes en transparencia, ética y sostenibilidad. Eso sí, sin perder nunca de vista que la confianza también es hoy un concepto muy líquido y se puede escurrir fácilmente entre los dedos.

Escucha en el podcast las principales conclusiones del Encuentro del Sector Financiero organizado por Expansión en colaboración con KPMG, American Express y Microsoft.

Deja un comentario