En un entorno cambiante y disruptivo como el actual, el futuro de las compañías nunca ha sido tan incierto. Los líderes empresariales se ven presionados para apostar por la innovación al tiempo que deben garantizar el crecimiento y el beneficio a corto plazo. Un reto en el que el CFO tiene un papel crucial, más teniendo en cuenta su creciente papel estratégico, como pone de manifiesto el informe ‘Las claves de la dirección financiera’, elaborado por KPMG.

En concreto, el 62% de los CFOs españoles encuestados asegura sentirse un socio estratégico del negocio y gestiona de forma proactiva los riesgos, aportando valor en la toma de decisiones. Dado su conocimiento transversal de la compañía, se ha convertido en un aliado clave para el CEO para la toma de decisiones que pongan en marcha la estrategia de la empresa de forma rentable, eficiente y sostenible.

De este modo, y teniendo en cuenta que la mayor parte de las compañías se encuentran inmersas en un proceso de transformación, los CFOs se enfrentan a importantes dilemas. ¿Cómo pueden sus empresas ganar dinero hoy en día sin dejar de invertir adecuadamente en el futuro? ¿De dónde vendrán los beneficios en los próximos tres a cinco años? ¿Cómo pueden seleccionar las inversiones adecuadas en el momento correcto y en la secuencia idónea?

Para dar respuesta a estas preguntas, los directores financieros deberán ir más allá de su función tradicional y adoptar una doble mirada: la que garantiza la estabilidad y el control de la función financiera y otra centrada en favorecer la agilidad y rentabilidad en innovación empresarial.

Bajo esta segunda mentalidad, el CFO debe pensar como un inversor de capital riesgo (venture capitalist), y construir una cartera de inversiones que pueda adaptarse continuamente a las necesidades de cambio de la empresa. Esta estrategia requiere nuevos enfoques para la elaboración del presupuesto, así como la medición y gobernanza de las inversiones en innovación.

Esta opción supone una clara novedad con los procesos tradicionales para financiar la innovación: el 70% de las empresas financian la innovación a través de los presupuestos anuales, según el informe Benchmarking Innovation Impact 2020, patrocinado por KPMG. Además, el 40% de los encuestados reconoce que la falta de presupuesto supone un obstáculo para la consecución de sus programas de innovación. Y es que, en la mayoría de procesos de elaboración de presupuestos, se heredan iniciativas basadas en el plan del año anterior, por lo que no se tienen en cuenta nuevas inversiones al ser consideradas de alto riesgo.

Una forma más ágil de invertir en innovación empresarial es a través de un proceso de financiación dinámica que se elabora de forma independiente al presupuesto anual. Bajo esta estrategia, la innovación se considera un conjunto de recursos aparte, por lo que la empresa puede adoptar decisiones más rápidas y que evolucionen con las necesidades estratégicas.

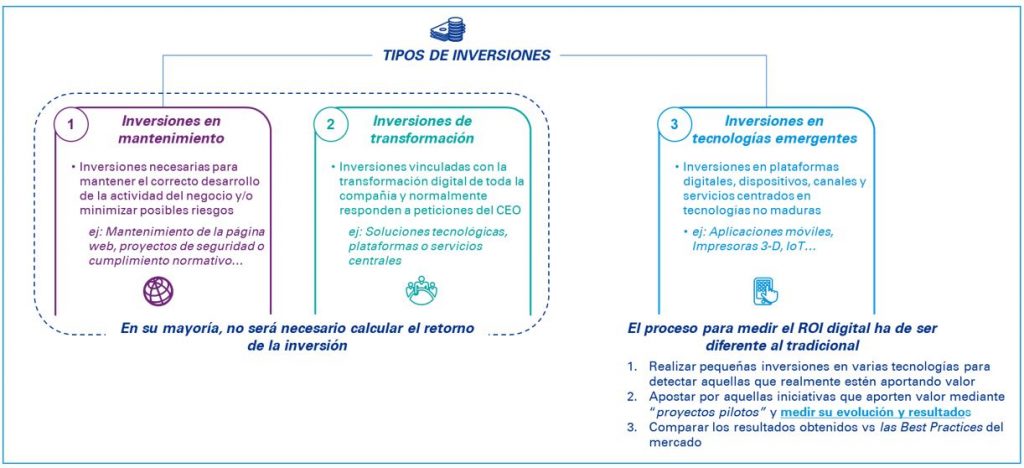

En dicho proceso, las inversiones en innovación se «eliminan» del presupuesto anual y se financian como un conjunto de recursos por separado. Este tipo de enfoque permite tomar decisiones rápidas y continuas que pueden revisarse con frecuencia, en lugar de decisiones tan estáticas. Además el ROI de estas inversiones se basa en criterios diferentes a aquellos establecidos en las inversiones tradicionales.

A través de este tipo de financiación dinámica para la innovación, los CFOs y sus equipos pueden ayudar al desarrollo de negocio analizando las novedades y cambios en el entorno de la compañía, para detectar nuevas oportunidades y sintetizarlas en las inversiones correctas.

De este modo, la organización financiera del futuro dispondrá de un perfil centrado en la estrategia de innovación e inversión. Un profesional que adoptará un enfoque externo para ayudar a la empresa a identificar tendencias como los cambios en la pirámide demográfica, las nuevas necesidades de los clientes o la irrupción de tecnologías.

Otra de las ventajas de implantar un proceso de inversión dinámico es la agilidad de respuesta ante cambios imprevistos. Por ejemplo, si hay un cambio regulatorio inesperado, una interrupción de la cadena de suministro o un nuevo competidor con una tecnología disruptiva, la compañía podrá movilizar inmediatamente un equipo, cambiar las prioridades de inversión y aplicar los fondos necesarios.

Podemos afirmar que, mientras que un proceso de presupuesto anual establece expectativas claras para las inversiones, un proceso de financiación dinámico se basa en hipótesis claras, con la capacidad de evaluar, aprender e iterar.

Sin embargo esta capacidad de probar, aprender e iterar para responder con agilidad a los cambios del mercado puede ser un desafío para las grandes empresas, ya que muchas tienen entre sus objetivos reducir los riesgos y no siempre están interesadas en experimentar con ideas y apostar por la innovación.

¿Cómo pueden las empresas administrar las inversiones cuando el mercado siempre está cambiando y no tienen tantas fichas para poner sobre el tablero? Un CFO con mentalidad venture capitalist aportará una visión de toma de decisiones estratégicas al debate, ayudando en el complejo equilibrio entre apostar por inversiones disruptivas de mayor riesgo con garantizar la continuidad de las que mantienen el negocio principal. Además, este perfil de director financiero aportará criterios de evaluación de las inversiones como el atractivo del mercado, la urgencia, la competitividad, la viabilidad y el ajuste estratégico.

Deja un comentario