En los años setenta y ochenta la inflación fue uno de los principales enemigos a batir de la política económica, por su efecto desestabilizador a largo plazo. Sin embargo, desde la Gran Recesión, el peligro de la baja inflación amenaza a las principales economías europeas: a pesar de los esfuerzos, que han ido desde la reducción de los tipos de interés a las penalizaciones por mantener depósitos inactivos, en ningún país la inflación ha recuperado los niveles previos a 2008. Surge entonces una pregunta ¿este fenómeno se ha convertido en algo estructural o es fruto de la concatenación de dos crisis? En un contexto en el que la deuda pública se está disparando, los plazos de financiación se están alargando y las tenencias de líquido crecen continuamente, esta cuestión es cada vez más relevante.

Cuando se habla de economías que registran un largo periodo de baja inflación, el referente generalmente es Japón. Desde los años noventa, el país mantiene tasas de variación de IPC en torno al 0% o algo inferiores. Aunque el crecimiento económico ha sido escaso en ese tiempo, el desempleo se ha mantenido en niveles también bajos. ¿Es el ejemplo de Japón de baja inflación y atonía lo que les espera a las economías europeas?

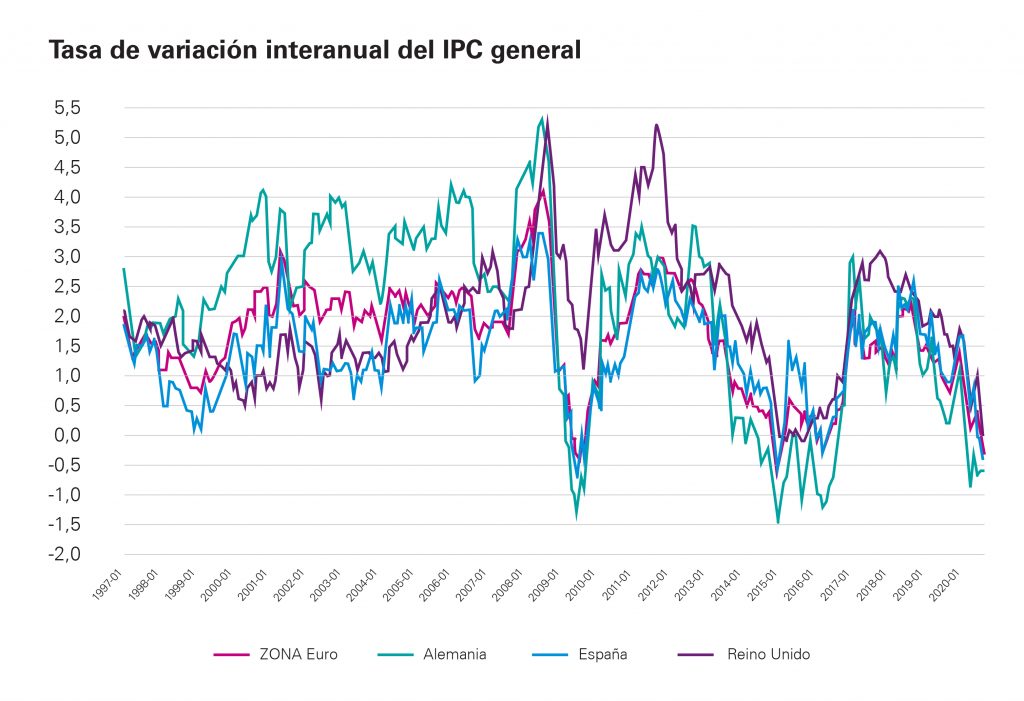

Hay que tener en cuenta que en el viejo continente la tasa de variación del IPC solo ha presentado valores negativos durante las dos últimas recesiones: en la Gran Recesión y durante la pandemia. No obstante, desde 2008 la inflación se mantiene baja, incluso por debajo de los niveles aconsejables. A pesar de todo, la inflación de los países europeos, incluyendo Reino Unido, con una moneda propia, mantiene una gran coordinación antes y después de ese año. Es digno de destacar el cambio que ha experimentado la economía española en su comparación con los países de su entorno desde 2008. Hasta ese año, era más inflacionista que la zona euro y países como Alemania y Reino Unido. A partir de la Gran Recesión presenta una tendencia menos inflacionista que sus homólogos europeos. Esto ha permitido a la economía española ganar competitividad en los últimos años y registrar superávit exterior.

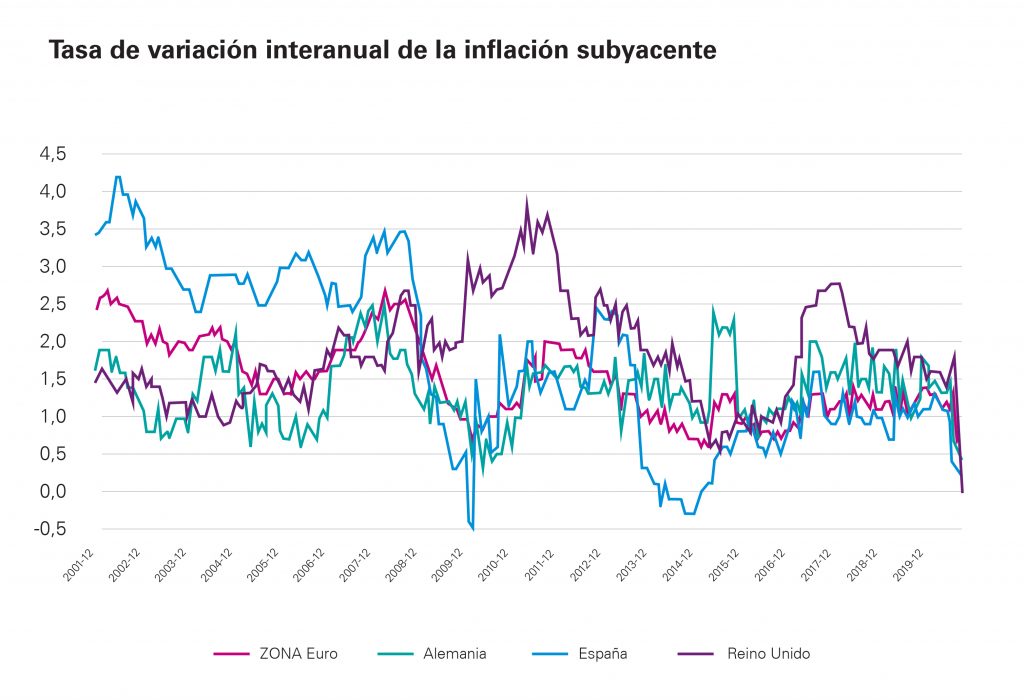

Ahora bien, para comprender mejor cuál es la evolución de la inflación es aconsejable sacar de la ecuación los componentes más volátiles, especialmente los precios de la energía. Calcularíamos de este modo la llamada inflación subyacente. Si seguimos esta premisa, los resultados varían.

En primer lugar, desaparece la tendencia a la baja en la evolución en los precios desde 2012. El periodo de baja inflación que se observaba en el gráfico de variación interanual del IPC general entre los años 2014 y 2016 tampoco está, de lo que se deduce que fue provocado por la evolución de los precios de la energía. Sí se observa un hundimiento de la tasa de inflación con la pandemia, pero no antes. Asimismo, la aparente coordinación que existía entre las tasas de inflación de los países europeos se esfuma, especialmente en el caso de Reino Unido. No hay nada que indique una tendencia largo plazo de descenso de los precios en las economías desarrolladas.

La realidad es que de momento la inflación no reacciona. Se podría afirmar que la política monetaria europea ha sido mucho más eficaz en reducir la inflación que en incrementarla. No obstante, si los mecanismos de expansión de liquidez empiezan a tener éxito (y antes de la pandemia parecía que esa era la dirección), el proceso inflacionista se podría acelerar.

En el actual contexto, el principal riesgo es que ese tipo de políticas se impulsen con el fin de aliviar la deuda pública en la que están incurriendo la mayoría de los países como consecuencia de las medidas adoptadas para combatir los efectos de la pandemia en la economía. La inflación es un impuesto silencioso, cuya base imponible son todos los activos cuyo valor no crece con el incremento de los precios (activos líquidos, deuda a tipo fijo, contratos largo plazo no indexados, etc.) y diluye el valor de la deuda pública. Además, permite redistribuir el gasto incrementando unas partidas por debajo de la inflación de modo que disminuyan en términos reales.

Pero la inflación desincentiva el ahorro, distorsiona la señal de precios de la economía, provoca guerras de rentas y reduce la competitividad. Los efectos positivos para las cuentas públicas terminan perdiéndose. Por esa razón el Tratado de Maastricht era tan estricto con los déficits y la deuda públicos, los bancos centrales se convirtieron en organismos independientes, se creó el Pacto de Estabilidad Europeo y se prohibió al Banco Central Europeo monetizar déficits públicos.

En unas circunstancias como las actuales, las posibilidades de caer en la tentación de la inflación aumentan. Tanto la inflación como los tipos de interés se sitúan en tasas muy bajas y los bancos centrales están adquiriendo deuda pública sin consecuencias negativas. ¿Por qué entonces no monetizar los déficits públicos?

Esta teoría se extenderá en los próximos meses. Sus defensores expondrán que de ese modo se podría evitar el impacto del ajuste fiscal (que, por otra parte, ha tenido un alto coste para los gobiernos que se han visto en la obligación de ejecutarlo), mientras que sus detractores afirmarán que los costes de reducir la inflación son mayores que los de ajustar las cuentas públicas. En Europa, esta divergencia se manifestará en visiones enfrentadas sobre el papel que deben desempeñar el BCE y la política monetaria.

Deja un comentario