El entorno financiero atraviesa un gran proceso de transformación, no solo como consecuencia de la digitalización y los nuevos hábitos de consumo, sino también ligado a un elemento disruptivo que se presenta como alternativa al sistema financiero convencional: los criptoactivos. Al tiempo que se generaliza el uso de las criptomonedas, aumenta su impacto en el sector financiero, abriendo un abanico de nuevas oportunidades y desafíos. Ante este contexto, será esencial establecer un marco de control y regulación que garantice una adecuada institucionalización de este mercado digital en constante evolución.

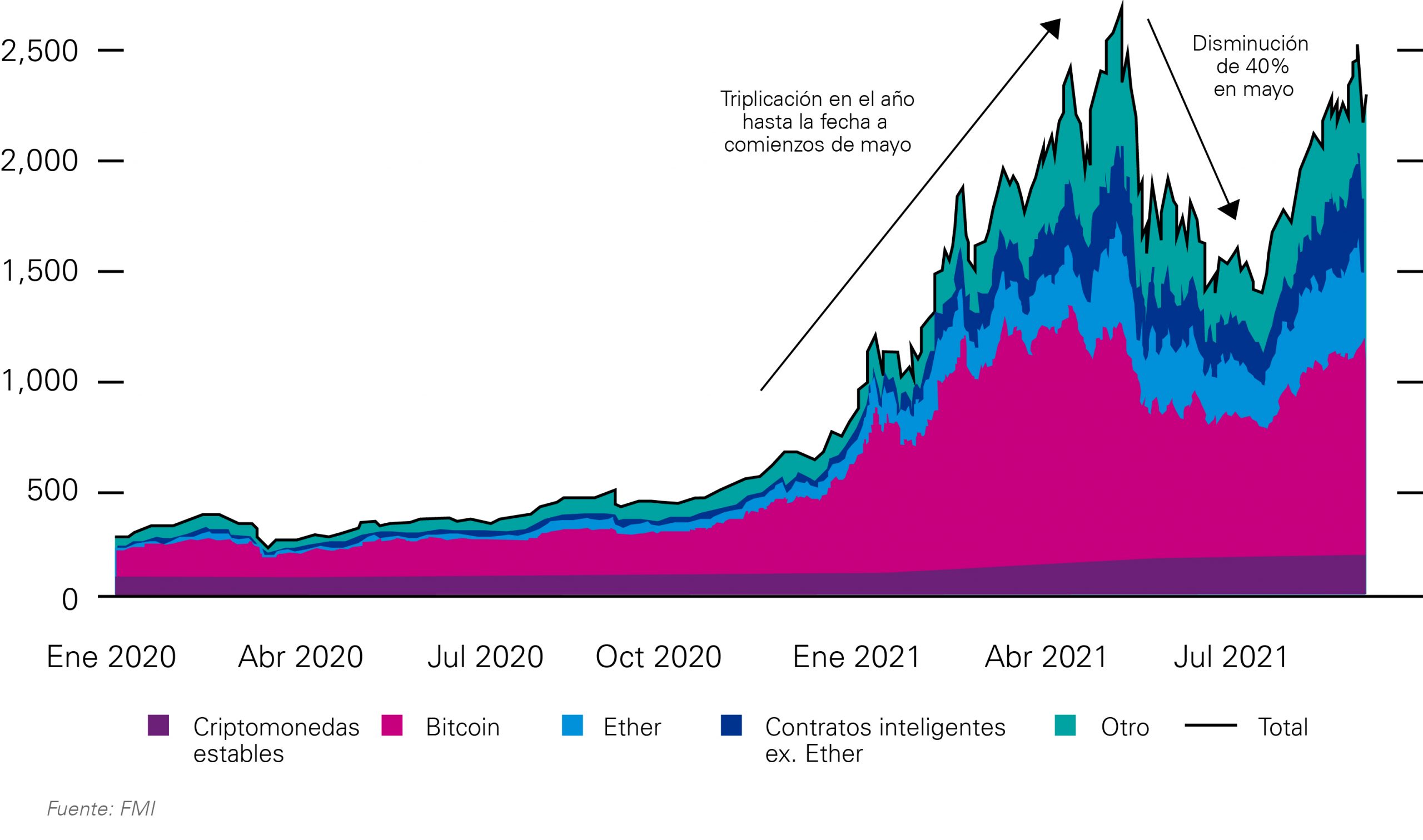

Lejos de considerarse una moda pasajera, los criptoactivos llevan más de una década entre nosotros y su valor de mercado se ha multiplicado por diez desde inicios de 2020, según indica el Fondo Monetario Internacional (FMI). Además, existen alrededor de 10.000 criptomonedas listadas en el mercado, siendo algunas más conocidas como Bitcoin, Ethereum y Tether. Dentro de esta categoría de criptoactivos entran los activos digitales estrechamente vinculados a la tecnología de registro descentralizado o DLT (distributed ledger technology) como Blockchain.

Pese a que el precio de la mayoría de las criptomonedas ha tenido grandes oscilaciones desde mayo de 2021, el interés de la población general por los criptoactivos ha experimentado un crecimiento abrupto desde el pasado año. Igualmente, el incremento de la capitalización de mercado se atribuye al creciente interés de los inversores en Stablecoins, contratos inteligentes y finanzas descentralizadas (DeFi).

“Gran parte de este crecimiento se basa en expectativas especulativas, en el que el gran público observa que está surgiendo una nueva clase de activos y, sin profundizar en el entendimiento, comienza a actuar para no perder una posible oportunidad, aunque a su vez, también se debe a la entrada de inversores institucionales que comienzan a comprender su gran potencial”, explica Álvaro Casado Pérez, director de FS Consulting Strategy de KPMG en España.

Pese a que en España está avanzando en materia de regulación sobre las condiciones de comercialización, lo cierto es que en el conjunto de países europeos las criptomonedas aún no se encuentran sujetas a ningún tipo de regulación, a la espera de la adopción del Reglamento ‘MiCA’ (mercado de criptoactivos). De hecho, la CNMV y el Banco de España lanzaron su primera advertencia en 2018 ante “la extrema volatilidad, complejidad y falta de transparencia”, lo que las enmarcaba en una apuesta de alto riesgo. Tres años más tarde, la mirada de las autoridades ha cambiado, aunque conviven desde posturas escépticas hacia posiciones más críticas y analíticas sobre las implicaciones de la expansión de los criptoactivos en el entorno financiero.

Sin ir más lejos, el Fondo Monetario Internacional dedica un capítulo específico a las criptomonedas en su informe anual de estabilidad financiera. En concreto, el ‘ 2021 Global Financial Stability’, que aborda los retos y nuevas oportunidades del entorno de criptoactivos e incluye una recomendación para “implementar estándares globales y mejorar la monitorización del ecosistema de criptoactivos”, haciendo especial hincapié en abordar las posibles deficiencias relacionadas con el data.

La última novedad en este ámbito es la decisión del Banco de España de someter a los proveedores de servicios relacionados con criptomonedas a la obligación de registrarse en un nuevo registro creado a tal efecto.

En los últimos meses, algunas autoridades regulatorias han pasado a la acción, solicitando información o, por el contrario, restringiendo parcial o totalmente estas actividades. En este último grupo se encuentra China, que ha prohibido cualquier tipo de transacción con criptomonedas en el país. En contraposición, el mismo mes que China prohibía el comercio de criptomonedas, El Salvador se convertía en la primera jurisdicción en adoptar el Bitcoin (Ley Bitcoin) como moneda de curso legal en su territorio.

Los recientes casos de China y El Salvador reflejan la gran amplitud de miras a escala internacional, así como el nivel de discrepancia que puede suponer el posicionamiento de los criptoactivos y su adopción en el sistema financiero. Un ecosistema que se topará con la gran dificultad de coordinar los diferentes marcos regulatorios de cada país al entorno de los criptoactivos.

Pese a que esta nueva realidad ha creado tanto partidarios como detractores, a su vez también abre nuevas perspectivas y funcionalidades hasta ahora desconocidas para el mercado. Las criptomonedas no solo entrañan una nueva realidad para el sistema financiero, sino también para otros sectores, posibilitando el surgimiento de nuevos casos de uso que permitirán transformar diferentes industrias. En este sentido, Álvaro Casado destaca la existencia de redes concebidas para construir funcionalidades que permitan a los usuarios operar con activos digitales y acceder a servicios que van más allá del puro valor del activo invertido, como puede ser Ethereum o la red del Exchange Binance.

“Tal es el caso de los protocolos de finanzas descentralizadas (DeFI), los protocolos Play to Earn, así como todo el movimiento que está surgiendo con los tokens no fungibles o NFTs”, ejemplifica. Aunque por el momento estos casos de uso son limitados, el director de FS Consulting Strategy de KPMG advierte del gran potencial que pueden llegar a desarrollar.

Sin embargo, a pesar del mayor interés por parte de las autoridades para comprender los entresijos de este nuevo entorno, también advierten de los riesgos que pueden suponer, especialmente en los aspectos más relacionados con la protección del consumidor. Más concretamente, los activos digitales operados a través de redes descentralizadas (DLTs) entrañan la posibilidad de crear una economía paralela, lo que ha llevado a los gobiernos y organismos reguladores incluso a evaluar el lanzamiento de sus propias monedas digitales o Central Bank Digital Currencies (CBDCs). En este sentido, el respaldo bancario podría suponer un aumento de la confianza entre los consumidores. Por su parte, la extrema volatibilidad, el anonimato y la falta de transparencia son aspectos que también preocupan al FMI, convirtiéndose en desafíos mayúsculos para la gobernabilidad de las distintas economías.

Para hacer frente a este nuevo escenario, Álvaro Casado entiende que la gestión de riesgos debe abordarse desde el entendimiento de las posibilidades que ofrece y no desde la prohibición. Ante esta coyuntura, los reguladores se enfrentan a nuevos desafíos y replanteamientos: desde acotar el número de participantes del sistema y definir sus responsabilidades, hasta categorizar los tipos de activos y entender sus implicaciones, entre otros retos. “El control y entendimiento de estos aspectos permitirá a los participantes del ecosistema definir casos de uso robustos y generadores de valor más allá del hype de la pura especulación”, destaca el director de FS Consulting Strategy de KPMG en España.

Actualmente, las autoridades europeas pretenden desarrollar un nuevo Digital Finance Package, que contempla una nueva regulación para los mercados de criptoactivos (MiCA), así como un piloto para la definición de un régimen para las infraestructuras de mercado DLT. A escala nacional, esta normativa estará bajo el paraguas de supervisores locales, por lo que recaerá en el Banco de España y la CNMV el desarrollo de requerimientos de licencia para las entidades participantes del sector.

En paralelo a esta normativa, el Banco Central Europeo está contemplando la emisión del Euro Digital, al tiempo que varias entidades financieras de los estados miembro se encuentran lanzando pilotos para conceptualizar posibles escenarios e implicaciones ante la emisión de este nuevo tipo de activo CBDC. “La emisión de las CBDCs podrían ser el instrumento de los gobiernos para poder operar en este nuevo mercado” aclara Álvaro Casado, que destaca el posicionamiento de las Stablecoins como alternativa, pues “puede dar servicio a economías creadas al amparo de grandes players globales”, como bien puede ser el caso de DIEM y Facebook.

Como explica Francisco Uría, Banking & Capital Markets Global Head de KPMG en España: “La posible emisión de monedas digitales por los bancos centrales (CBDCs) implica, además de la decisión en sí, la determinación de su alcance y características a efectos de delimitar su impacto potencial sobre el sector financiero tradicional”.

Sin duda, el entorno de criptoactivos, que se encuentra en un momento especialmente álgido, plantea una difícil encrucijada para los reguladores internacionales que, lejos de ignorar esta realidad, están adoptando una actitud proactiva que conlleva repensar el sistema financiero global. Como explica Álvaro Casado, “estamos al principio de un nuevo paradigma con respecto a la conceptualización del dinero y del potencial económico de un nuevo mundo digital”, que obligará a que las instituciones y corporaciones se adapten a un nuevo tablero de juego.

Deja un comentario