El período de máximo consumo del año ya ha dado el pistoletazo de salida. El llamado Golden Quarter, que tiene lugar en el cuarto trimestre, constituye la época más relevante para el consumo, pues encadena fechas tan significativas como Single’s Day, Black Friday, Ciber Monday o la campaña de Navidad. La mayor predisposición al gasto y el aumento de la confianza de los consumidores podrían augurar una exitosa campaña, pero las compañías se enfrentan a una coyuntura especialmente difícil de sortear: una crisis de desabastecimiento global que amenaza la estabilidad del comercio mundial y, por ende, la capacidad de las empresas para dar respuesta al consumidor y llegar a tiempo en este momento clave para el consumo.

La crisis de suministro global que amenaza al Golden Quarter es en gran medida consecuencia del diseño clásico de las cadenas de suministro a nivel global, que sitúa el foco en la eficiencia, concentra la producción en pocos mercados y permite disponer de muy poca capacidad de reacción ante disrupciones inesperadas. Y que, en el momento actual, se ve especialmente afectada ante la confluencia de la escasez de algunos productos, los retrasos en los envíos y el incremento de los precios del transporte como consecuencia del encarecimiento de materias primas y los precios de la energía.

Como explica Enrique Porta, socio responsable de Consumo y Distribución de KPMG en España, “el sector está acostumbrado a trabajar con cadenas de suministro muy eficientes en coste, pero que tienen como contrapartida largos ciclos de suministro (lead time) y largos tiempos de transporte (mayormente marítimos) entre centros de producción y de consumo, lo que resta agilidad para adaptarse a la variabilidad de la demanda, especialmente en momentos de tanta volatilidad e incertidumbre como el actual”. Por ello, de cara al futuro, aboga por el paso “del just-in-time al just-in case: incorporar la gestión del riesgo del ‘no suministro’ a la hora de establecer las cadenas de suministro. La única variable no puede ser el precio”, afirma.

En la misma línea, Nuria Álvarez, Associate Director de Turnaround, Transformation y Working Capital de KPMG en España, sostiene que “las economías mundiales no han terminado de arrancar y estamos viendo el bullwhip effect (efecto látigo, en español) -por el que variaciones inesperadas en la demanda tienen efectos relevantes en la cadena de suministro- pero de un modo desproporcionado dada la globalización de toda la cadena de valor”.

“La rueda se paró y es una rueda muy grande que cuesta mucho volver a mover, y que todavía no ha vuelto a coger ritmo de crucero: se ralentizaron las fábricas en origen y la producción de materias primas, lo que incidió a su vez en las manufacturas y distribuidores en destino. A esto se unió la decisión de reducir el suministro mundial de Brent ante la paralización del sistema de transporte mundial, por el que muchos transportistas han buscado otros medios de subsistencia. Ahora estamos sufriendo el efecto de que esta rueda se parase, llevándonos a esta ‘tormenta perfecta’”, subraya.

Un ejemplo claro del alcance de la interdependencia de las cadenas de suministro mundiales es el cierre como consecuencia de la pandemia de 8 de los 10 puertos más activos del mundo, claves para el comercio mundial. Pese a su reapertura, la temporada de tifones en Asia ha provocado interrupciones y congestiones en el tráfico marítimo, que han dado lugar a preocupantes cuellos de botella en gran parte de los puertos internacionales.

Para más inri, el encarecimiento de la producción de petróleo afecta de forma directa a los costes operativos derivados del transporte. “Junto a la subida en costes, se une la escasez de medios físicos y humanos y la repentina subida de la demanda, lo que hace que nos encontramos en una situación de altos precios”, explica Nuria Álvarez. En esta línea, Leandro Real, senior advisor de Turnaround, Transformation & Working Capital de KPMG en España coincide en que esta situación repercutirá en los precios de los productos, aunque dependerá del sector y la tipología de los mismos. “Nos espera una entrada del año en la que veremos este traslado del incremento del precio de los transportes y las materias primas en los bienes”, destaca.

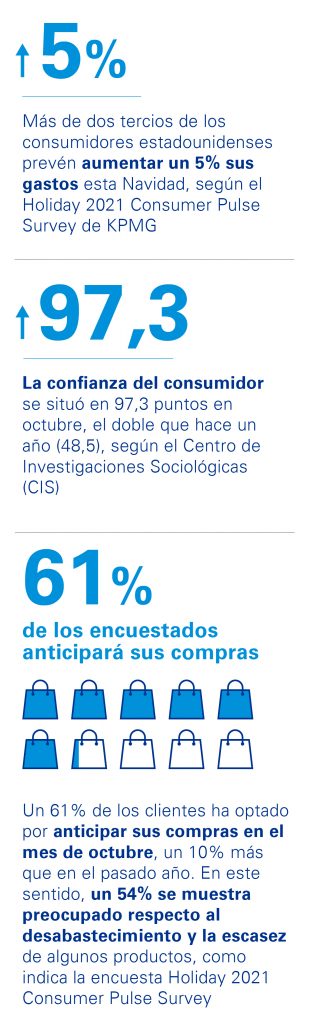

En contraposición a esta delicada situación operativa, la confianza y el optimismo reinan entre los consumidores, ya que este año se encuentran en una situación económica más favorable respecto al año anterior en términos de empleabilidad, crecimiento y liquidez. Más de dos tercios de los consumidores estadounidenses afirman que sus ingresos han vuelto a los niveles prepandemia, por lo que prevén aumentar un 5% sus gastos estas navidades, según indica el Holiday 2021 Consumer Pulse Survey elaborado por KPMG.

Una realidad igualmente visible en España, donde el índice de confianza del consumidor (ICC), se situó en 97,3 puntos en octubre, el doble que hace un año (48,5), lo que responde a una mejor valoración de la situación actual económica (85 pp) y el aumento de las expectativas (109,6 pp) de los consumidores, según publica el Centro de Investigaciones Sociológicas (CIS).

En cuanto a la tasa de ahorro de los hogares, aunque sigue en niveles elevados, esta se estima en el 18,9% de su renta disponible en el segundo trimestre de 2021, frente al 31,5% del trimestre del año anterior, debido al aumento del consumo tras el fin del confinamiento y la moderación de las restricciones, como sostiene el Instituto Nacional de Estadística (INE). Cabe destacar en este sentido que una parte relevante del ahorro acumulado actualmente por los hogares es un excedente por los gastos no ejecutados debido a las diferentes restricciones de la pandemia y la propia cautela del consumidor. Este ahorro embalsado, que se sitúa entre 25.000 y 50.000 millones de euros según las fuentes, representa un consumo latente que podría seguir reactivándose en los próximos meses.

Por su parte, el Black Friday vuelve a posicionarse como la fecha más destacada en lo que respecta a la experiencia de compra física, mientras que las compras online continúan sumando un mayor número de adeptos, como apunta la encuesta Holiday 2021 Consumer Pulse Survey. “Muchas compañías se han dado cuenta de que sus modelos de negocio no pueden basarse únicamente en negocios físicos, sino que tienen que derivar hacia un modelo de relación más digital y menos condicionado al espacio físico”, detalla Ángel Fernández, Senior Manager Strategy & Digital Customer de KPMG en España.

En este sentido, la irrupción de la COVID-19 significó un punto de inflexión, pues ante la necesidad de adquirir determinados productos, multitud de consumidores se vieron obligados a acceder por primera vez a canales digitales. Como explica Ángel Fernández, estas experiencias resultaron ser “extremadamente positivas”, lo que se tradujo en un aumento significativo del volumen de nuevos usuarios que comenzaron a ver el canal digital con distintos ojos. “Las empresas han tenido que transformarse hacia un entorno más digital, tras ver cómo un gran número de clientes demanda nuevos canales de interacción y relación”, reconoce.

Tras una campaña eclipsada por la pandemia en 2020, esta nueva temporada representa una oportunidad crucial para el consumo en la que tanto consumidores como retailers se muestran más optimistas. Sin ir más lejos, en esta campaña se prevé un crecimiento de las ventas del sector retail estadounidense del 7% en comparación con el crecimiento histórico anual que tiende a ser del 3 al 4%, según la Holiday 2021 Consumer Pulse Survey.

Sin embargo, la crisis de suministro no pasa inadvertida para la industria, pues como indica la encuesta, un 82% de los ejecutivos del sector retail teme una posible escasez en sus inventarios. Una inquietud que también comparten los consumidores: el 54% se muestra preocupado respecto al desabastecimiento y la escasez de algunos productos. En este sentido, adelantar las compras en el mes de octubre se ha convertido en la alternativa para el 61% de los encuestados, un 10% más que en el pasado año.

Esta posibilidad para los consumidores de no encontrar los productos que demandan, explica Enrique Porta, podría repercutir en una insatisfacción hacia determinadas marcas, que no podrán cumplir con las expectativas de sus clientes en este periodo clave. Lo que, ante un consumidor cada vez más informado y exigente en sus compras, llevará a una mayor comparación y búsqueda de alternativas en el mercado.

“Esta situación implica un reto pero también una oportunidad de fidelización para marcas y retailers, que pueden comunicarse e interactuar con su base activa de clientes para facilitarles propuestas, aportarles visibilidad sobre la disponibilidad del producto, ayudarles a planificar sus compras e incluso premiar a los clientes más fieles”, afirma el socio responsable de Consumo y Distribución de KPMG en España.

En este ejercicio de búsqueda de alternativas, “cada vez más las opiniones están condicionando la compra y toma de decisión de otros clientes”, recuerda Ángel Fernández. Las reseñas y los sistemas de verificación de opinión dan lugar a un cliente especialmente crítico y minucioso respecto a los productos y servicios que consume.

Pese al aumento en los niveles de confianza y una mayor predisposición de compra por parte de los consumidores, la subida de los precios de las materias primas, el incremento de los costes del transporte y energéticos y la escasez de mano de obra en algunos están lastrando las perspectivas de crecimiento y motivando las presiones inflacionarias, lo que puede repercutir en el coste de los productos. Como publica el INE, los precios aumentaron en octubre un 5,4% respecto al año pasado, lo que supone el nivel más alto del IPC desde septiembre de 1992. Tras esta tendencia alcista se encuentra el aumento de los precios de las materias primas, del transporte internacional, así como de la energía y los combustibles, unido esto a la escasez de mano de obra en algunos de los sectores más afectados por la pandemia.

Sin duda, este Golden Quarter representa un reto mayúsculo para las compañías, no solo porque necesitarán blindarse ante una crisis de suministro que afecta a todos los niveles, sino porque además deberán hacer frente a un tipo de consumidor cada vez más crítico y exigente, cuyas expectativas y necesidades requerirán de una profunda transformación del sector.

Deja un comentario