Que el actual sistema de pensiones públicas no es sostenible a largo plazo es una cuestión largamente debatida y compartida. Que su solución pasa por complementar las pensiones públicas con ahorro privado, también. Lo que no está tan claro es que la solución al problema de fondo corresponda exclusivamente al trabajador. Ni al Estado.

“El problema de las pensiones debe verse como un bloque en el que concurren tres actores: la pensión pública (Estado); la pensión privada individual (individuo) y el plan de empresa (organizaciones). Cada uno tiene un papel que jugar para resolver esta cuestión tan crítica”, reflexiona Álvaro Granado, responsable de Pensiones del área de People Services en KPMG Abogados, que acaba de publicar el segundo informe Situación de las Pensiones en España, fruto de una encuesta a 235 compañías españolas.

Al Estado le corresponde reformar el sistema en su conjunto para poder seguir pagando pensiones públicas en el futuro. Y eso, como recientemente señalaba la OCDE, exige elevar la edad de jubilación; quizá también ampliar los requisitos para acceder a la pensión y, desde luego, incentivar el ahorro privado como complemento a una pensión públicas menguante.

¿Y cuál es el papel de las empresas? Siendo muy conscientes del problema (el 94% no cree que el sistema público de reparto sea viable a largo plazo y un 97% cree que habrá que recurrir al ahorro privado) las empresas están empezando a tomar nota de que ellas son, de diferentes maneras, parte también de la solución.

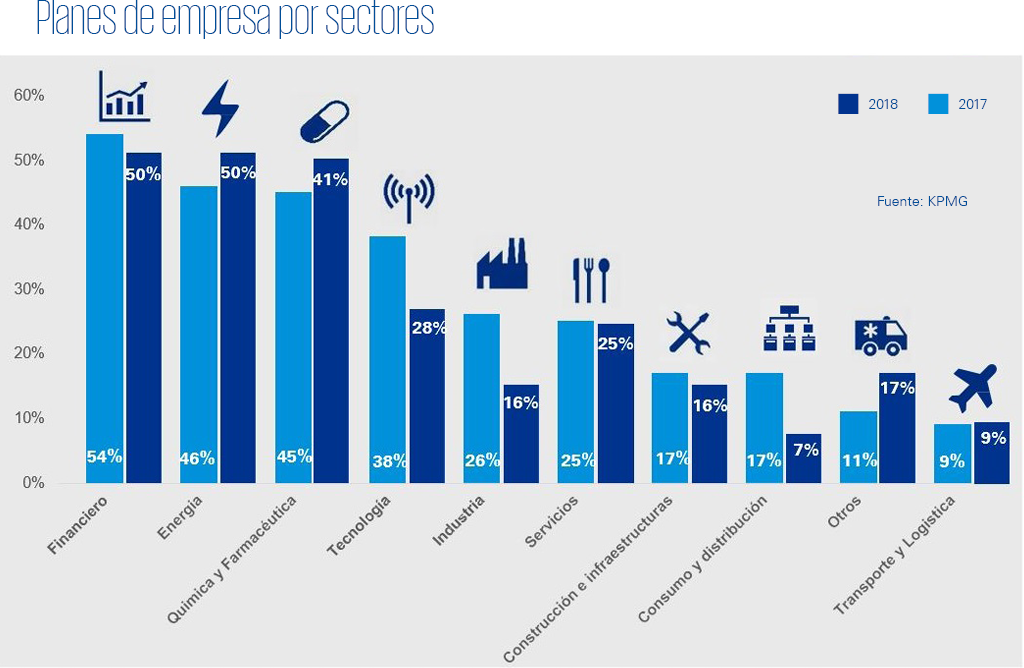

Aunque el 74% de las compañías encuestadas por KPMG no tiene una solución de previsión para sus empleados, un 22% tiene en la agenda de Recursos Humanos la planificación de la jubilación para 2019 y un 53% para 2020. De momento, solo un 26% dice tenerlo ya implantado. Los sectores con más tradición son el sector financiero, donde el 50% tiene planes de empresa: la banca lo fijó en su convenio hace años y el sector de seguros acaba de incluirlo en su convenio. Al sector financiero le sigue servicios, industria y química y farmacéutica. Consumo y distribución y transporte y logística son los sectores con menos planes de empresa (7% y 9% respectivamente).

La pregunta que se hacen las compañías cuando se plantea la cuestión de desarrollar un sistema de previsión de empresa para sus trabajadores es, básicamente, económica: ¿cómo voy a crearlo si tiene un coste muy elevado y para siempre? La respuesta es sí, implica un coste, pero puede ser modulable.

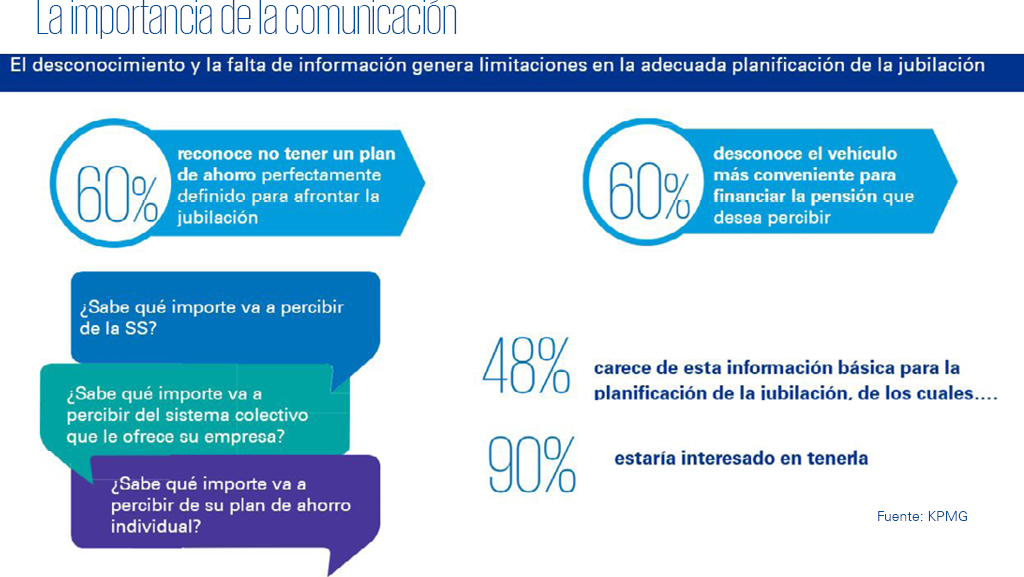

“Existen fórmulas flexibles que no tienen por qué ser muy costosas y aportan soluciones interesantes que generan altos niveles de adhesión entre los empleados si se comunican bien y con transparencia”, señala Granado, para quien la primera tarea, sin gran coste, sería precisamente informar, algo que reclaman los organismos internacionales y sobe lo que hay una gran necesidad. Un 54% desconoce las condiciones para recibir el 100% de la pensión; un 35% no tiene ni idea de qué pensión recibirá en el futuro y un 46% de las empresas desconoce eso mismo para sus trabajadores, según la encuesta de KPMG. En 2011, el Gobierno se fijó por ley la obligación de enviar anualmente a cada trabajador una carta que reflejara la estimación de su futura pensión pública, pero nunca se ha hecho.

Si uno no se hace una idea de lo que percibirá del Estado, difícilmente puede saber cuánto necesita ahorrar desde ya para garantizarse cierto nivel de vida al retirarse. Pero se pueden hacer estimaciones. Y es por ahí por donde podrían empezar las empresas a ayudar a sus empleados. “La comunicación y concienciación es muy importante. Nuestra experiencia demuestra que los empleados lo valoran mucho y acaba generando una mayor adhesión a los sistemas de previsión colectivos de naturaleza voluntaria”, subraya el experto de KPMG.

La clave es ver la planificación de la jubilación de los empleados como una herramienta más de gestión de personas ahora y en el futuro. Ahora, informando, concienciando y aportando soluciones de planificación. Y en el futuro, facilitando la natural regeneración de las plantillas sin generar problemas y tensiones laborales. Recordemos que la jubilación no es obligatoria y en el futuro puede haber empleados que no se quieran jubilar si las cuentas no les cuadran. Y, pese al coste que podría tener, pocas empresas son conscientes del riesgo que esto les puede plantea y de que una solución, sencilla además, es ligar el cobro del sistema de previsión a la jubilación efectiva del empleado una vez llegada la fecha.

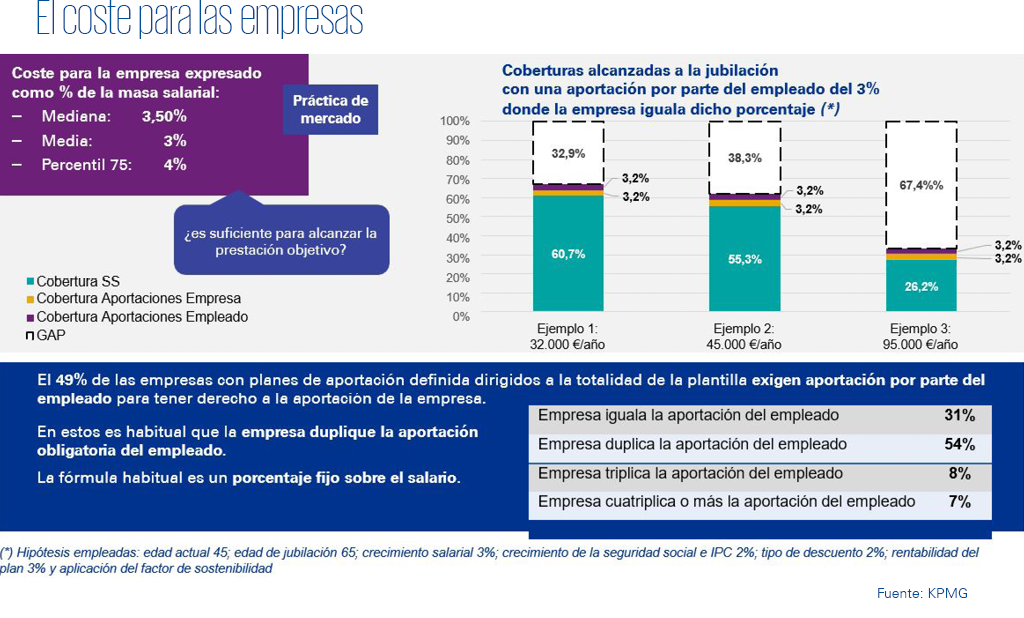

Pero volvamos a la cuestión el coste. ¿Cuánto cuesta ahora los planes de empresa que existen?

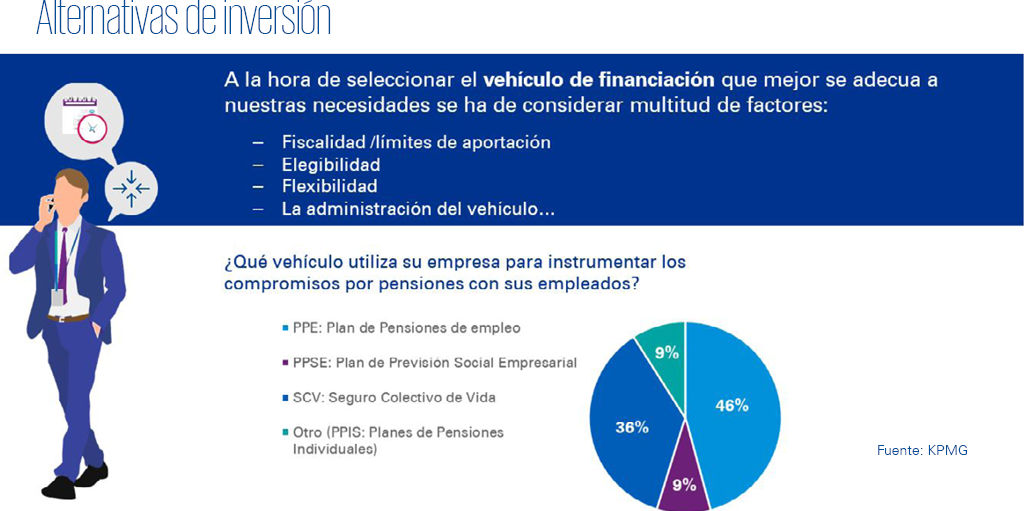

El análisis realizado por KPMG muestra un coste medio de entre 3% y el 4% de la masa salarial en los planes de empresa, porcentajes que suben al 15-20% en el caso de planes para directivos. La mayoría de los esquemas (52%) que existen son para toda la plantilla. Solo un 25% son exclusivos para directivos. El coste para la empresa también depende de su propia aportación y de la del empleado. De las empresas que han participado en el estudio y que han confirmado que tienen esquemas de previsión social, el 52% van dirigidos a toda la plantilla y el 25% son exclusivos para directivos. Entre los planes dirigidos a toda la plantilla, un 49% exigen aportación del empleado. En la mitad de los planes analizados, la empresa aporta el doble que el empleado, cuya aportación es obligatoria. En el 31% de los casos, la empresa aporta lo mismo que el trabajador y en un 8%, el triple, y en un 7%, la empresa aporta cuatro veces más que el empleado. La empresa determinará cuál es la solución que mejor se ajusta sus necesidades y colectivos aunque hay opciones flexibles sobre las que conviene, al menos, reflexionar.

Un ejemplo de optimización y flexibilidad es “vincular el plan de pensiones a los resultados de la empresa, de forma que la compañía solo hace aportaciones al esquema cuando los resultados lo permiten y no asume un compromiso vitalicio”, señala María Gómez, experta en Pensiones de KPMG, para quien en este caso es clave que “todos los indicadores y objetivos sean muy claros y transparentes”.

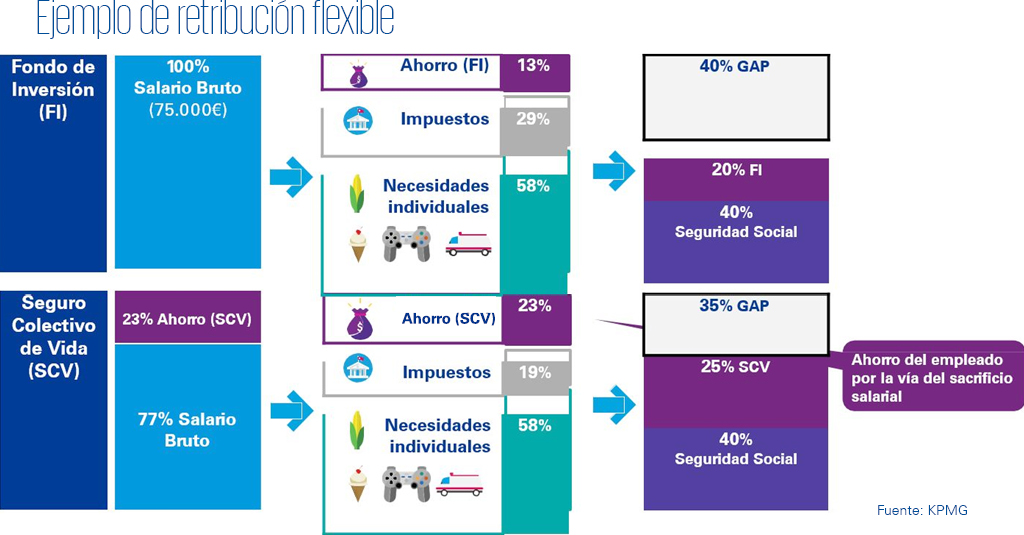

Otro ejemplo son los sistemas de retribución flexible, ideados para permitir ahorrar al empleado para su jubilación sin que ello suponga un desembolso directo o coste adicional para la empresa. Para el trabajador, la diferencia entre ahorrar individualmente a través de un fondo o un plan de pensiones y ahorrar a través de una póliza de ahorro de seguro colectivo suscrita por la empresa, y para canalizar las aportaciones del trabajador provenientes de sacrificio salarial, supone optimizar fiscalmente sus ingresos y poder alcanzar una mayor cobertura en el futuro, como refleja el siguiente gráfico. Para la empresa, el desembolso es cero, aunque pierde la deducción fiscal inmediata de la masa salarial que se destina al ahorro a través de sistemas de retribución flexible (la deducción fiscal quedaría diferida al momento en que se cobre la prestación o se rescate la póliza). Pese a las ventajas, solo el 17% de las empresas consultadas ha implantado un sistema de retribución flexible para financiar la jubilación.

Además de informar y concienciar, otro papel que corresponde a las empresas que ya cuentan con un esquema de previsión es adoptar las decisiones necesarias para asegurarse de que se persiguen los objetivos establecidos. ¿Cuántas empresas se plantean si el ratio de cobertura que se diseñó al lanzar el plan de previsión sigue siendo válido o se ha quedado obsoleto considerando la disminución de la pensión pública? Pese a lo relevante de la cuestión, solo un 19% de las empresas consultadas por KPMG hace esta revisión. Y eso que del hecho de que la formulación sea válida dependerá que la pensión privada del trabajador se ajuste a las necesidades expresadas o se quede escasa.

Otra cuestión importante a revisar es la estrategia de inversión. El rendimiento del plan de pensiones es clave para conseguir el capital esperado en el futuro. Y si la estrategia de inversión no se adapta a las circunstancias del mercado y al perfil específico del ahorrador, éste puede encontrarse con sorpresas desagradables en el futuro. Resulta llamativo que, con la complejidad y volatilidad actual de los mercados financieros y la dificultad de encontrar activos financieros razonablemente rentables sin asumir excesivos riesgos, solo el 19% de las empresas consultadas haya revisado el plan considerando la disminución de la pensión de la Seguridad Social. Sin duda, las empresas deben implicarse en la gestión de los esquemas de previsión social de sus empleados.

Las empresas punteras serán las que sean capaces de ver la planificación de las jubilaciones no solo como un reto, sino como una oportunidad. Oportunidad que sí, tendrá un coste, pero que es un coste modulable y flexible, según las herramientas y opciones de inversión que la compañía decida utilizar. Una oportunidad que también lleva aparejado el crear lazos más estrechos con los empleados, ayudándoles a planificar su futuro. Y una oportunidad que, para ser más efectiva, deberá acompañarse de otras medidas gubernamentales que, como han hecho muchos países de nuestro entorno, supongan la creación de segundos o terceros pilares de ahorro para complementar unas pensiones públicas que, por cuestión de recursos y envejecimiento de la población, no pueden seguir siendo igual de generosas que en el pasado.

En el País Vasco, donde hace tiempo se implantó la fórmula de las Entidades de Previsión Social Voluntaria (EPSV), un sistema similar al de Reino Unido pero solo para los empleados públicos y algunas empresas, parece que se quiere extender al resto de empleados de empresas privadas e incluso autónomos. Una opción. Igual que otras muchas que se han ido desarrollando en diferentes partes del mundo porque el problema de las pensiones no es exclusivo de España. Es un problema de todos.

Deja un comentario