El nuevo ecosistema de movilidad abre oportunidades y retos para todos los actores o players que participan de la revolución del transporte. Desde la automoción, hasta las energéticas y las tecnológicas, pasando por las infraestructuras.

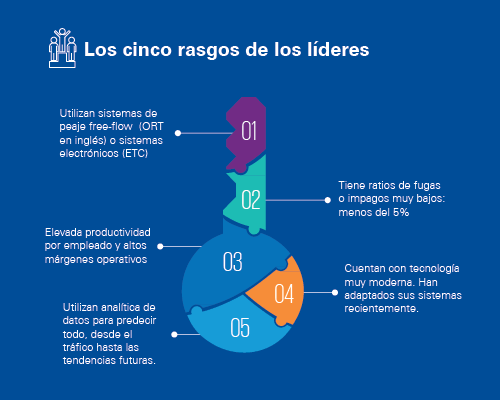

Las autopistas, como eslabón de esta cadena, aspiran a hacerse con hueco destacado en este ecosistema, para lo que deberían moverse rápido y ser más eficientes. Sin embargo, solo unos pocos operadores a nivel mundial están conduciendo con visión de futuro en la dirección correcta: invirtiendo en nuevas tecnologías, adaptando sus sistemas, buscando alianzas y explorando nuevas ideas para mejorar su eficiencia operativa y abordar con éxito los nuevos retos y los diferentes hábitos de los usuarios.

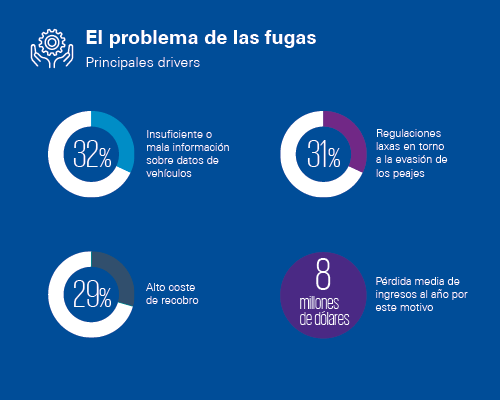

Así lo recoge el informe de KPMG Toll Benchmarking Study 2019, que analiza 65 operadores de autopistas de todo el mundo -gestionan 184 instalaciones- y que ilustra con un dato la capacidad de mejora del sector: las autopistas pierden una media de ocho millones de dólares al año debido a las ineficiencias operativas que generan peajes no facturados. El informe analiza qué distingue a los líderes del sector de los más rezagados.

“Los líderes están ganando terreno después de haber puesto en revisión todo el negocio. Han colocado al cliente en el centro del modelo, han actualizado sus sistemas y utilizan la tecnología para crear una experiencia excelente para los usuarios. Todo ello se está traduciendo en mayores ingresos y retornos para el capital invertido, porque saben que el éxito futuro no va a venir de recortar gastos, sino de crear la mejor experiencia del mundo a los usuarios”, señala Ovidio Turrado, socio responsable del sector de Infraestructuras en España.

El informe identifica las mejores prácticas y referencias a nivel mundial para, a partir de ahí, señalar los principales desafíos y áreas de mejora para un sector en una profunda renovación. Entre las innovaciones figuran nuevos sistemas de peaje y modalidades de pagos, lo que requiere llegar a acuerdos de inter-operatividad; contratación de nuevos perfiles profesionales; más severidad frente a los impagados por ineficiencias en los peajes, preparación para recibir los vehículos autónomos, cuyo impacto detallados aún es una incógnita aunque traerá consigo retos en el flujo del tráfico, en los sistemas de cobro y en la inter-operatividad de los sistemas privados y públicos.

Analicemos punto por punto qué distingue a los alumnos más aventajados del sector.

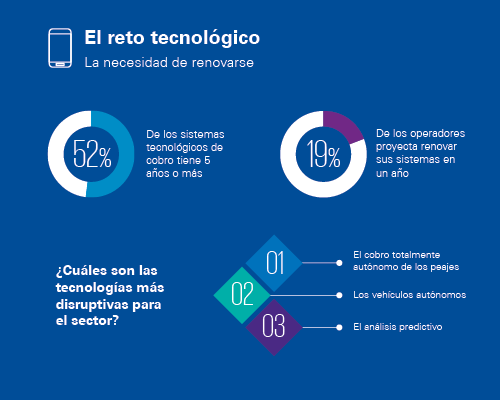

Los líderes saben que adaptar la tecnología es clave en todos los procesos, desde el front-end (recogida de datos) hasta el back-end (procesamiento de pagos), de ahí que sus sistemas tecnológicos tengan un año o menos de antigüedad. En cambio, la mayoría (52%) tiene sistemas con cinco o más años.

La tecnología es totalmente disruptiva para las autopistas. No actualizarla, además de generar grandes ineficiencias, puede acabar con los modelos tradicionales de negocio. Las tecnologías emergentes son clave para mejorar la satisfacción de cliente, reducir las fugas o impagos y adaptar los viejos sistemas de pagos de las autopistas a las innovaciones actuales como pago por móvil, pago online, sistemas de contact-less, etc.

La realidad hoy es que el 14% del cobro electrónico de peajes tiene sistemas con más de 11 años; el 39%, tiene entre 6-10 años; el 41%, entre 1-5 años y solo un 7% se ha implantado sistemas nuevos hace menos de un año. Tres de cada diez operadores admite que no ha hecho una gran revisión/actualización de los sistemas en los últimos cinco años.

Mirando al futuro, los sistemas de cobro figuran entre las inversiones prioritarias. Dos datos: tres cuartos de los operadores consultados contempla actualizar sus sistemas en los próximos cinco año y un 20% incluso se ha fijado como plazo un año.

Otro de los rasgos distintivos de las autopistas líderes es su elevado nivel de eficiencia. KPMG lo analiza con el ratio Total Cost to Collect (TCC), que refleja el volumen gastos en el que se incurre por cada transacción. Esta ratio, además de poder aplicarse de forma homogénea a todos los operadores, elimina las distorsiones que genera un enfoque basado en precio o en el margen operativo, porque un grupo puede tener márgenes muy altos –al basarse mucho en tecnología o mano de obra barata- y ser poco eficiente, o a la inversa. La comparativa entre operadores muestra una gran dispersión en el ratio TCC según tipo de operador y sistema de cobro utilizado –ver todos los detalles en el informe de KPMG-.

En general, los líderes del sector se distinguen por ser más eficientes, lo que les otorga mayor margen de maniobra para invertir en nuevas tecnologías inter-operativas que permitan cerrar más alianzas y ser más eficientes. Es el círculo perfecto.

Es uno de los grandes retos del sector: los peajes no cobrados suponen una pérdida anual media para las compañías de ocho millones de dólares, aunque algunas llegan a perder 30 millones de dólares al año por este motivo, el 5% de su facturación.

Tienen un impacto significativo (negativo) en la eficiencia y la rentabilidad de las compañías. No solo reducen la línea de ingresos sino que añaden costes adicionales por la complejidad de las acciones requeridas para exigir su cumplimiento. Hasta el punto de que más de la mitad de las compañías decide no emprender acciones legales para recuperar ese dinero. Y si lo hacen, se limitan a las jurisdicciones nacionales y pocas veces se entablan acciones legales en otras jurisdicciones.

Reduciendo a la mitad este problema, el sector podría recuperar unos 65 millones de dólares que podría destinar a nuevas inversiones, según los cálculos del informe de KPMG. Lógicamente, hay menos fugas allí donde todavía subsisten las tradicionales barreras físicas. Los factores que más impulsan este todavía elevado número de falta de cobro son, en primer lugar, la insuficiencia o poca exactitud de los datos recabados del usuario (la tecnología es clave para resolver esta cuestión); las regulaciones laxas (se ha comprobado que las multas y la suspensión de los vehículos registrados tiene un importante efecto disuasorio) y el alto coste de recuperación y la ausencia de inter-operatividad entre los sistemas.

Los operadores son conscientes de que el futuro pasa por inter-operatividad con otros players. Pensemos en las nuevas opciones de pagos: se requiere acuerdos con bancos, operadores móviles, de tarjetas… o de otro tipo cuando lleguen los sistemas de pagos basados en blockchain. El despliegue de nuevos acuerdos de inter-operatividad es la primera estrategia que señalan las compañías cuando se plantean hacer más efectivos sus procesos de recaudación. La segunda estrategia es aumentar las modalidades de pago. Los líderes no tienen dudas.

Con el tiempo, muchos de estos acuerdos y renovación de procesos conducirán a una gran reducción de las funciones de back office. Hasta el punto de que algún líder del sector está pensando en subcontratar estas funciones a terceros.

Una innovación que están implantando los líderes son los sistemas de peaje free-flow (Open Road Tolling o ORT en sus siglas en inglés), en los que no hay barreras, no hace falta ni aflojar la marcha ni detener el vehículo al paso del peaje porque una cámara capta la matrícula y pasa automáticamente el cobro al usuario previamente registrado en el sistema. Es decir, que el pago en efectivo desaparece por completo y la experiencia de cliente es mucho más placentera al no tener ni interrupciones en la marcha. Se trata de sistemas muy eficientes y con grandes ventajas sobre los viejos sistemas de pagos manuales.

Otras innovaciones en este sentido son los sistemas electrónicos (Electronic Toll Collection o ETC) basados en la automática identificación y clasificación de los vehículos. Y el sistema All Electronic Toll (AET), que permite el cobro automático sin efectivo y sin necesidad de parar el vehículo.

A pesar de la mayor penetración de la tecnología, los costes laborales siguen siendo la principal partida de gastos de las gestoras de autopistas: representan el 55% del total por transacción y, en torno a la mitad, corresponden al personal de cobro en el peaje. Lo que caracteriza a los líderes es que los costes laborales tiene menor peso (48% versus 55% de la media) y tienen menos personal en los peajes dedicado al cobro y más en servicio a clientes y call centers. Esto refleja su mayor enfoque a la automatización del procesamiento de las transacciones y al aumento de las capacidades tecnológicas. Los líderes utilizan analítica de datos para mantener los gastos bajo control y están incorporando nuevos perfiles digitales.

La recogida de datos y su posterior análisis permite a las autopistas líderes del sector hacer análisis predictivos sobre los flujos de tráfico –detectar las horas valle y puntas y otro tipo de problemas- y aplicar políticas de precios específicas para determinados intervalos o periodos. Además de predecir el tráfico, la analítica de datos permite planificar la demanda, la inversión y hasta el apoyo que se pueda necesitar del ecosistema de partners. Los líderes incluso predicen las tendencias que van a marcar el sector con estas herramientas.

Los retos son múltiples. Las oportunidades también. Cada gestor de autopistas deberá elegir si quiere diseñar su futuro en ese escenario… o que otros lo hagan por ella.

Deja un comentario